Goldkäufe der Zentralbanken 2023

Während den normalen Bürgern digitale Zentralbankwährungen ohne jede Bindung an reale Werte (CBDC) schmackhaft gemacht werden sollen, kauften die Zentralbanken weltweit 2023 wieder Rekordmengen an physischem Gold auf.

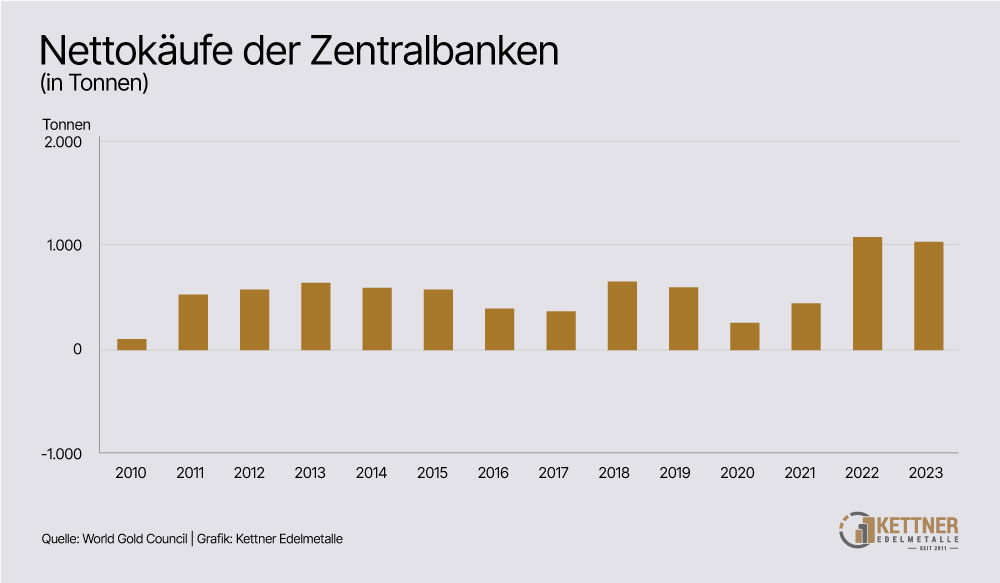

2022 wurde mit 1.082 Tonnen der Rekord für die höchste Menge an Gold aufgestellt, die die Zentralbanken der Welt jemals in einem Jahr erworben haben. Das Jahr 2023 schneidet mit 1.037 Tonnen erneut mit einem Spitzenwert ab, der nur geringfügig unter dem Vorjahreswert liegt. Und das, obwohl sich der Kurs seit Monaten um die magischen 2.000 USD pro Feinunze und das Allzeithoch bewegt.

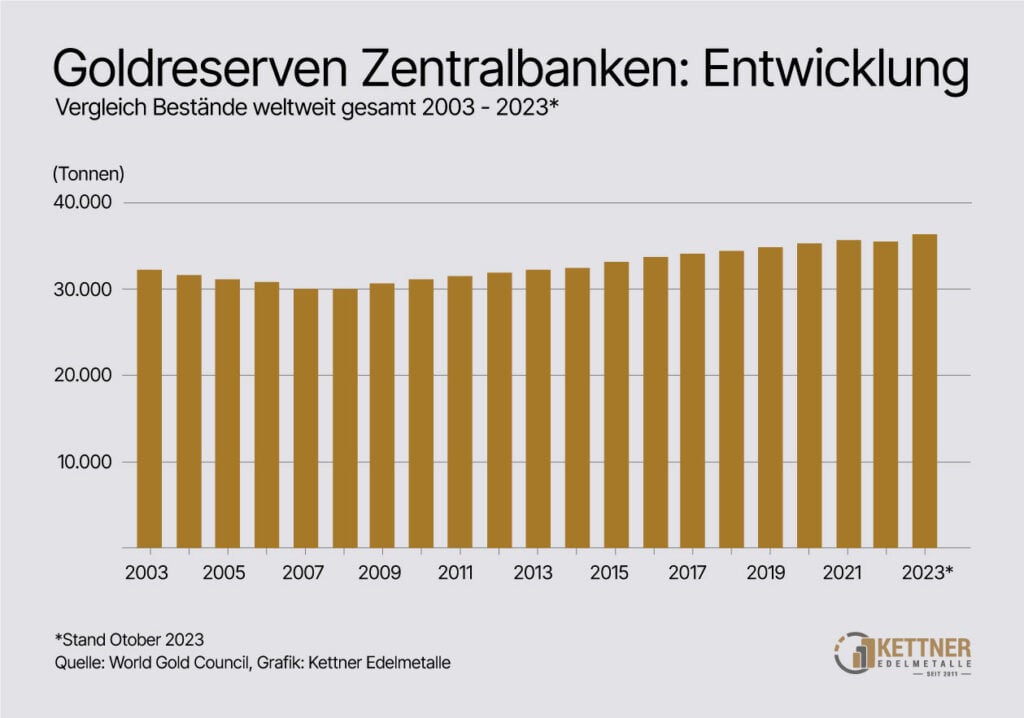

Das sind gewaltige Mengen, wenn man sie mit dem Jahr 2010 vergleicht, in dem lediglich 80 Tonnen gekauft wurden. Seit dem Jahr 2008 steigen die Goldreserven der Zentralbanken weltweit kontinuierlich an und belaufen sich nun auf insgesamt 35.809 Tonnen. Gleichzeitig erhöht sich auch das Verhältnis von Gold zu anderen Währungsreserven, die gehalten werden.

Welche Zentralbanken kaufen 2023 Gold?

Eine Aufschlüsselung der Zentralbankbestände an Gold können Sie in unserem Artikel kettner-edelmetalle.de/wissen/goldreserven-der-zentralbanken finden.

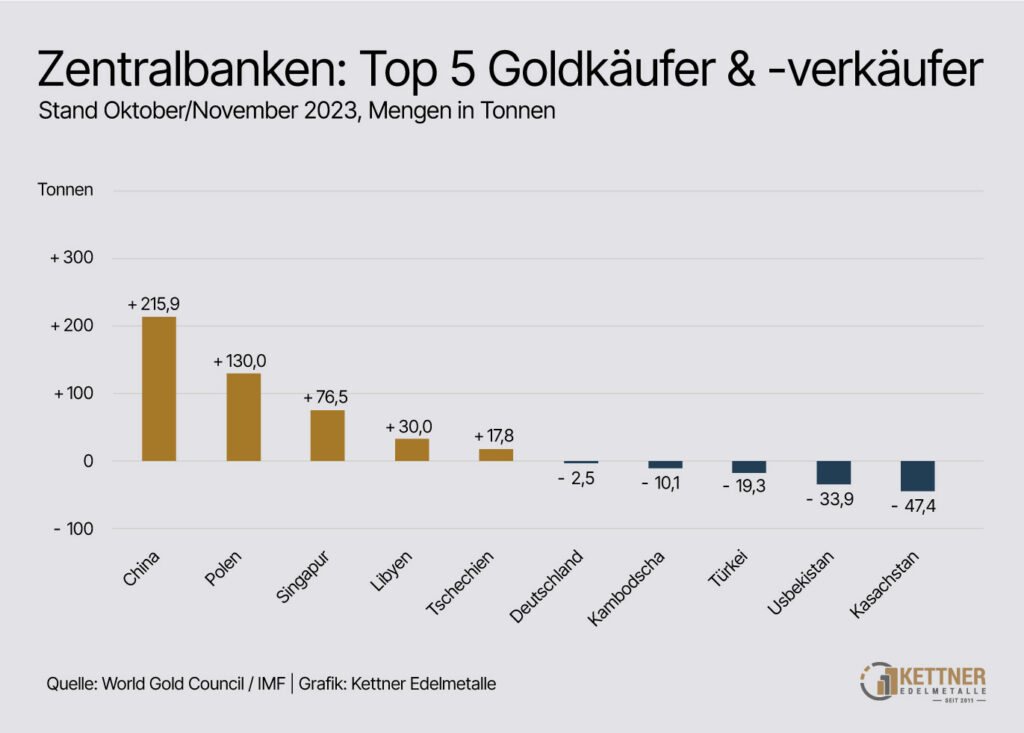

Den größten Zuwachs 2023 verzeichnete China mit 215,9 Tonnen, gefolgt von Polen mit 130 Tonnen und Singapur mit 76,5 Tonnen.

2022 führte noch die Türkei die Spitze der Käuferländer mit 147 Tonnen an, während es 2021 Thailand mit 90 Tonnen Goldkäufen war. 2020 war die indische Zentralbank mit 41 Tonnen die größte Goldkäuferin aller Notenbanken. Die Türkei musste allerdings 2023 aus währungspolitischen Gründen schon wieder Goldverkäufe in Höhe von 19 Tonnen durchführen.

Alle Daten sind als Nettokäufe zu verstehen. Denn selbstverständlich treten die Zentralbanken nicht nur als Goldnachfrager, sondern auch als Anbieter auf.

Aus Russland liegen keine Daten vor, da seit dem Krieg in der Ukraine und den Sanktionen keinerlei Informationen über Goldkäufe oder Goldverkäufe mehr veröffentlicht werden.

Wir sehen also, dass vor allem Schwellenländer dabei sind, ihre Goldreserven zu vergrößern.

Die Goldreserven weltweit

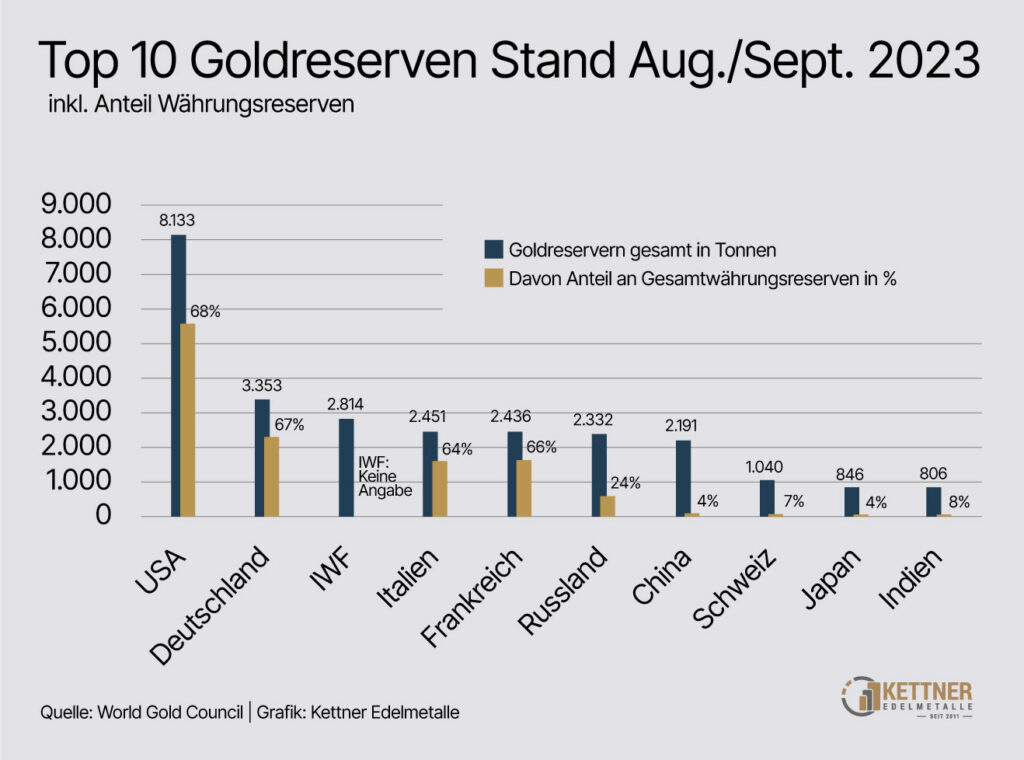

Die umfangreichsten Goldbestände von Zentralbanken befinden sich in den USA mit über 8.000 Tonnen, gefolgt von Deutschland mit rund 3.300 Tonnen. Eine ganze Reihe von Ländern verfügen über Reserven von rund 2.000 bis 2.500 Tonnen: der Internationale Währungsfonds IWF, Italien, Frankreich, Russland und China. Im Bereich von 800 bis 1.000 Tonnen befinden sich die Schweiz, Japan und Indien.

Alleine die USA und Deutschland sitzen also auf 31 Prozent der gesamten Zentralbankgoldbestände der Welt.

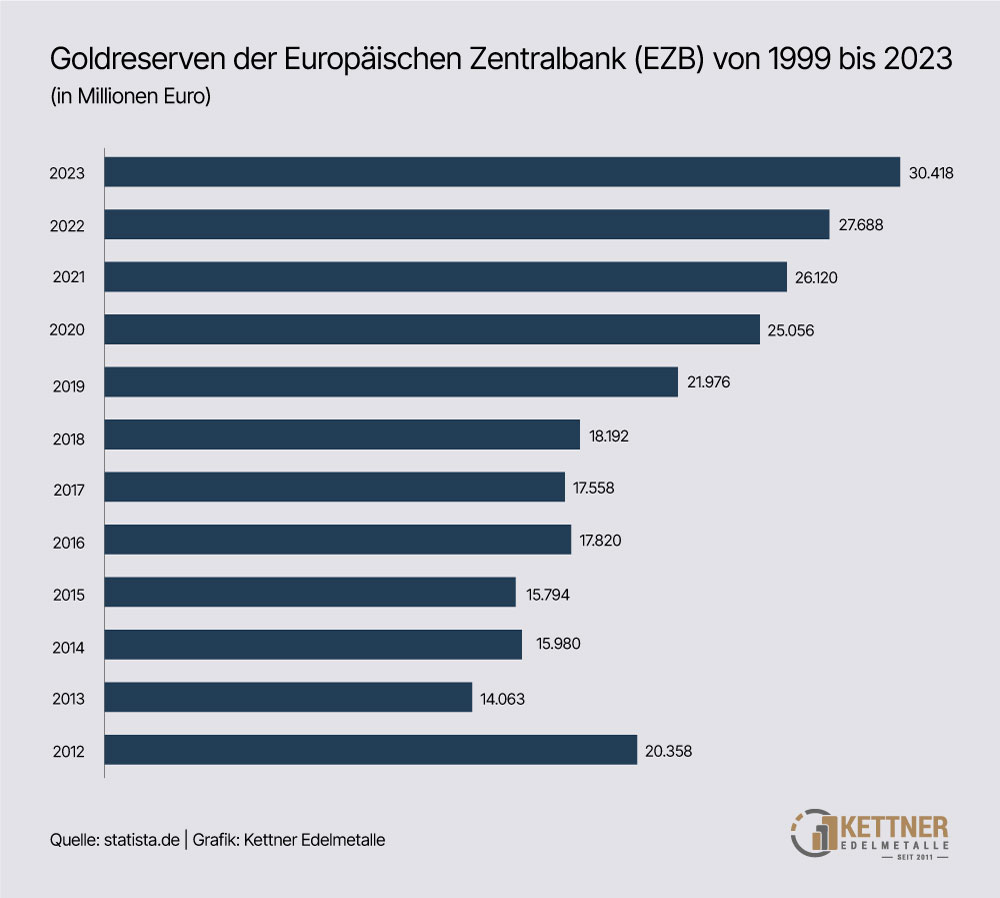

Die EZB, also die Europäische Zentralbank, kauft auch seit Jahren immer mehr Gold auf. Der Wert ihrer Bestände hat sich innerhalb der letzten 10 Jahren mehr als verdoppelt und liegt nun bei 30,4 Milliarden Euro. Die Entwicklung in Richtung mehr Edelmetall ist also ungebrochen.

Aus welchen Gründen kaufen Zentralbanken physisches Gold?

Um herauszufinden, warum die Zentralbanken aktuell ihre Goldbestände so drastisch erhöhen, müssen wir zuerst einen Blick in die Vergangenheit werfen.

Bei der Einführung des Goldstandards durch Großbritannien 1844 durch den Bank Charter Act diente Gold dazu, die eigene Währung abzusichern. Einer Banknote stand tatsächlich ein Wert in Form von Gold gegenüber und theoretisch konnte ein Geldschein bei der Zentralbank jederzeit in echtes Gold eingetauscht werden. Das verlieh einer Währung Glaubwürdigkeit und Stabilität.

Der Niedergang des klassischen Goldstandards setzte 1914 ein. Ursache war der 1. Weltkrieg und die damit einhergehenden horrenden Staatsausgaben aller beteiligten Länder.

Von 1944 – 1973 regelte das Abkommen von Bretton Woods einen Quasi-Weltgoldstandard mit dem US-Dollar als Weltleitwährung. Der Wert des US-Dollar wurde mit 35 Dollar je Feinunze festgesetzt. Alle anderen Währungen der teilnehmenden Staaten standen zum Dollar – und somit auch zu Gold – in einem festen Wechselkurs.

Seit dem Ende von Bretton Woods 1973 gibt es keinerlei Bindung des USD oder anderer FIAT-Währungen an echte Werte. Die FED kann, genau wie jede andere Zentralbank, so viel Geld aus dem Nichts erzeugen, wie sie es für richtig hält. Währungen ohne Verknüpfung mit realen Werten nennt man auch FIAT-Währungen. “Fiat” kommt aus dem Lateinischen und bedeutet “es werde”, so wie es in der Bibel heißt: Fiat lux – Es werde Licht. Das soll ausdrücken, dass dieses FIAT-Geld nur durch einen reinen Entschluss von Zentralbanken entsteht.

Die Vormachtstellung des USD wurde auch über die Eigenschaft als Petrodollar gesichert. Alle Marktteilnehmer wurden gezwungen, ihre Geschäfte mit Öl und Gas in USD abzuwickeln. Dadurch wurde eine stetige Nachfrage nach USD garantiert. Aus diesem Grunde musste bislang fast jede Zentralbank als Fremdwährungsreserve den USD halten.

Diese Position hat allerdings schon Risse bekommen und immer mehr Länder wickeln ihre Geschäfte in anderen Währungen ab.

Goldkäufe machen vom US-Dollar unabhängig

Allen voran kaufen die BRICS-Staaten, ein Zusammenschluss von Staaten, die auf eine multipolare Ordnung von Wirtschaft und Politik setzt, die im Gegensatz zu der bislang durch die westlichen Länder unter Führung der USA durchgesetzten unipolaren Weltordnung steht, Gold.

Zu den Gründungsmitgliedern gehören die Länder Brasilien, Russland, Indien, China und Südafrika. Neu hinzugekommen sind ab 2024 Ägypten, Äthiopien, Iran und die Vereinigten Arabischen Emirate. 16 weitere Länder haben Antrag auf Aufnahme gestellt.

Die BRICS-Staaten wollen sich als Gegengewicht zu den G7-Staaten entwickeln. Sie repräsentieren derzeit 45 Prozent der Weltbevölkerung und erwirtschaften 34 Prozent des weltweiten BIP.

Seit geraumer Zeit wird die Einführung einer gemeinsamen Handelswährung diskutiert. Diese könnte zumindest teilweise gold- oder rohstoffgedeckt sein, um den reinen FIAT-Währungen Konkurrenz zu machen. Dies würde der Entdollarisierung Vorschub leisten. Auch der geopolitische Einfluss der USA würde dadurch geschwächt werden.

Von dieser Seite aus betrachtet, macht es viel Sinn, wenn gerade diese Länder verstärkt Gold für ihre Zentralbanken kaufen. Es könnte als Sicherheit für eine gemeinsame BRICS-Währung dienen, die den Prozess einer Entdollarisierung der Weltwirtschaft beschleunigen würde.

Zentralbanken sind nicht die größten Goldkäufer

Obwohl aber in den Tresoren der Zentralbanken riesige Mengen an Gold lagern, machen diese Bestände trotzdem nur rund 17 % der jemals geförderten Goldmenge aus. Der Löwenanteil des vorhandenen Goldes lagert als Barren in privaten Tresoren oder wurde zu Schmuck oder Münzen verarbeitet.

Hierzu interessante Details in unserem Artikel: https://www.kettner-edelmetalle.at/wissen/goldmenge-weltweithttps://www.

Die Menge des gehandelten Goldes ist deshalb wesentlich geringer. Einen erheblichen Anteil der Zukäufe geht auf den Bedarf für neue Münzprägungen und die Nachfrage der Schmuckindustrie zurück. Danach folgen die Notenbanken. Die Nachfrage der Zentralbanken sollte sich also spürbar als Treiber eines hohen Goldkurses auswirken.

Verzerrung des Goldpreises durch falsche Goldkäufe

Neben den Marktmechanismen gibt es aber auch politische Interessen, die den Goldpreis verzerren. Gold wird international in USD gehandelt. Traditionell wird es als Schwäche des USD gewertet, wenn der Goldpreis in USD steigt. Um dieses Signal zu vermeiden, wird der FED immer wieder unterstellt, den Goldpreis zu manipulieren. Dies könnte durch verschiedene Instrumente geschehen.

Das Angebot am Markt könnte z.B. durch ungedeckte Leerverkäufe künstlich erhöht werden, sodass der Preis nach unten gedrückt würde. Eine Alternative wäre das Verleihen von Gold durch die FED an auf Edelmetalle spezialisierte Banken (Bullion Banken), die wiederum dieses Gold verkaufen. Das Gold würde also einmal verkauft und gleichzeitig bestünde noch die Goldforderung der FED an die Bullion Banken. Dadurch könnte sich theoretisch die vorhandene Goldmenge verdoppeln und der Kurs sinken.

Zukunftsausblick: Beflügeln die Goldkäufe der Zentralbanken den Goldkurs?

Können wir also mit steigenden Goldkursen rechnen, wenn der Einfluss der FED geringer werden sollte? Wir wissen es nicht. Sicher aber ist, dass die Zentralbanken weltweit, insbesondere aber auch unsere EZB, auf Gold setzen und ihre Tresore damit füllen. Selbst der IWF interpretiert diese Entwicklung so, dass die Zentralbanken Sicherheit für unsichere Krisenzeiten aufbauen.

Wer für die normale Bevölkerung CBDC propagiert, selbst aber Gold hortet, riskiert, dass aufgeklärte Menschen nicht den Worten, sondern den Taten Glauben schenken. Deshalb ist es nur logisch, auch für private Vorsorge und zur Diversifizierung von Risiken auf Gold zu setzen.

Erhalten Sie innerhalb weniger Minuten ein kostenloses und individuelles Edelmetall-Angebot passend zu Ihren finanziellen Zielen.

Jetzt Angebot anfordern

Jetzt Angebot anfordernÄhnliche Artikel

Goldreserven der Zentralbanken 2023: Zahlen, Daten und Fakten

De-Dollarisierung und Gold - steht das Ende des US-Dollars bevor?

Rückkehr zum Goldstandard

Goldstandard in Europa: Rückt er näher?

Goldpreisprognose 2026 – Analyse und Ausblick

BRICS-Goldstandard und die Entthronung des US-Dollars

Wie hoch sind Chinas echte Goldreserven? - Eine Analyse

Die Goldpreis Manipulation katapultiert sich ins Gegenteil

Geschichte des Fiatgeldes und seine Schwächen

Wo ist das Gold von Deutschland? Lagerstätten und Bestände

BRICS-Gipfel 2024: Die Neuausrichtung der Weltwirtschaft, BRICS-Pay, Gold & Silber

Goldmenge weltweit in 2024: Zahlen, Tabellen, Entwicklung

Aus Angst vor Trump: Schluss mit Lagerung der Goldreserven im Ausland?

Die FED - ist die Zentralbank der USA privat?

Globale Zinspolitik - Die Auswirkungen der Entscheidungen von EZB, FED und BOJ auf Gold, US-Dollar und Euro

Türkei in die BRICS? Balanceakt zwischen Ost und West

Gold und Silber kaufen: Diese 10 Fehler kommen Einsteiger teuer zu stehen

Geschichte des Euro reicht bis an die Anfänge der BRD zurück

Weltwirtschaftskrise im Anmarsch: Japan-Crash nur ein Vorbeben?

Das Bretton Woods-System: Wie der US-Dollar zur Weltleitwährung wurde

Silbervorräte - Das weltweite Silber-Vorkommen

Inflation außer Kontrolle: Verbraucherpreise steigen in der Eurozone den vierten Monat in Folge