Goldpreis aktuell

Spotpreis

Umrechnung

Was genau versteht man eigentlich unter dem Goldpreis?

Der Goldpreis ist wieder einmal gestiegen – ein Satz, der in den letzten Monaten und Jahren oft zu hören war. Doch was ist eigentlich damit gemeint, wenn von “dem Goldpreis” gesprochen wird?

Ganz allgemein versteht man unter dem Goldpreis den aktuellen Weltmarktpreis für Gold. Bei diesem gegenwärtig festgesetzten Preis, der dann beispielsweise durch die Nachrichten kursiert, handelt es sich um den sogenannten “Spot-Preis”. Es gibt noch weitere Arten von Preisen – aber dazu weiter unten mehr.

Der Preis notiert in US-Dollar und bezieht sich auf die standardisierte Gewichtseinheit “Feinunze”. Diese liegt bei 31,1 Gramm (exakt: 31,1034768 g). Die Feinunze wird auch vereinfacht mit “Unze” abgekürzt; auch das Kürzel “oz” (engl.: “ounce”) oder “tr” (engl.: “troy ounce”) ist international gängig.

An den internationalen Rohstoffbörsen wird ein Währungskürzel genutzt, das standardisiert ist. In diesem Falle ist es die ISO 4217-Norm, die von der internationalen Organisation für Normung (ISO) vergeben wurde. Im Goldhandel ist es “XAU”. Es steht ein X am Anfang und gibt an, dass es keine nationale Währung ist, gefolgt von der Abkürzung des jeweiligen chemischen Symbols. Im Falle von Gold ist es “Au”, was für “Aurum” – das lateinische Wort für Gold – steht. (Übrigens: Das lateinische Wort für Silber ist “Argentum”, davon leitet sich das Elementsymbol “Ag” ab. Daher lautet das Währungskürzel für Silber “XAG”.)

Der Spot-Preis ist der aktuelle Weltmarktpreis für eine Feinunze (ca. 31,1 g) Gold.

Wie kommt der Goldpreis zustande?

Wenn sich ein Preis bildet, gibt es für das entsprechende Gut einen Käufer sowie einen Verkäufer. Der Verkäufer gibt einen Angebotspreis ab, der Käufer einen Nachfragepreis. Dann treffen sich die Preisvorstellungen beider Seiten und der Preis entsteht. Ein Preis bildet sich beim Gold, wie auf jedem anderen Markt auch, also durch Angebot und Nachfrage. Steigt das Angebot, sinkt der Preis; steigt die Nachfrage, steigt der Preis.

Auf den Goldpreis wirken hinsichtlich einer Begründung der Kauf- oder Verkaufsentscheidung viele verschiedene Einflussfaktoren ein. Diese sind oft wirtschaftlicher oder politischer Natur. Allgemeine Wirtschaftsbedingungen, wie ökonomische Instabilität, Inflation oder Wechselkurse sowie geopolitische Entwicklungen, wie etwa Kriege, zählen hierzu. Zudem spielen Zentralbanken eine Rolle; sie beeinflussen das wirtschaftliche Verhalten durch die Festlegung der Leitzinsen, treten selbst aber auch als Käufer und Verkäufer am Goldmarkt auf.

Außerdem wirken Spekulanten auf den Goldpreis ein. Aufgrund von Nachrichten, Gerüchten und Erwartungen, erhöhen sie ihre Handelsaktivitäten und können damit zu einer deutlichen Kursbewegung führen. Ihr Motiv liegt darin, von den Preisschwankungen auf dem Goldmarkt zu profitieren.

Preisbildung am Markt: Steigt das Angebot, sinkt der Preis; steigt die Nachfrage, steigt der Preis.

Die Rolle des Goldangebots

Das globale Goldangebot ergibt sich aus der globalen Fördermenge, recyceltem Gold, Zentralbankverkäufen und dem Produzenten-Hedging bzw. Terminverkäufen. Dieses setzte sich im Jahr 2023 wie folgt zusammen:

| Goldförderung: | 3.644, 4 Tonnen |

| Gold-Recycling: | 1.237,3 Tonnen |

| Netto Produzenten-Hedging: | 17 Tonnen |

| Total: | 4.898,8 Tonnen |

Kriterien, die sich aus betriebswirtschaftlicher Sicht direkt auf die Entwicklung eines Preises auswirken, sind Produktionskosten. Danach gerichtet, sollte das Goldangebot durch die Produktion von Gold – und die Goldnachfrage durch ihre unmittelbare Verwendung – bestimmt sein. Demnach hängt eine wichtige Einflussgröße, die am Anfang der Preisentstehung von manchen als elementar angesehen wird, mit den Bergbauaktivitäten der Goldminenbetreiber zusammen. Hier entstehen Förder- bzw. Explorationskosten. Die Aufwendungen, die bei der Produktion des Goldes zudem mit hineinspielen, sind Entwicklungen bei der Fördertechnologie. Obendrein beeinflussen neu entdeckte Vorkommen ein Stück weit auch den Angebotspreis.

Hat der Goldpreis eine “natürliche Untergrenze”?

Die Meinung, dass Goldpreise nicht unter die Förderkosten fallen, ist weit verbreitet. Es scheint schlüssig: Goldminenbetreiber halten sich mit der Förderung zurück, wenn die Kosten unter dem Verkaufspreis liegen, da es sich dann nicht lohnt. Dadurch verknappt sich das Angebot und der Preis steigt wieder. Daher wird die Höhe der Förderkosten als eine Art “natürliche Untergrenze” gesehen, unter die der Goldpreis nicht fallen könne. Zugleich gibt es Stimmen, die diese Behauptung für einen Mythos halten.

Jährlich werden die durchschnittlichen Förderkosten der Goldminenbetreiber berechnet. Wenn diese Zahlen der letzten vier Jahre mit den entsprechenden durchschnittlichen jährlichen Goldpreisen verglichen werden, scheint diese Behauptung zu stimmen.

| Jahr | Ø-Förderkosten | Ø-Jahrespreis |

|---|---|---|

| 2020 | 828 | 1773,73 |

| 2021 | 1021 | 1798,89 |

| 2022 | 1276 | 1801,87 |

| 2023 | 1358 | 1943 |

Kritiker dieser Theorie verweisen auf die Relation zwischen der bereits bestehenden Goldbeständen und der geförderten Menge. Ende 2023 lagen die oberirdisch existierenden Bestände bei 212.582 Tonnen, abgebaut wurden 3.644.4 Tonnen. Der Anteil des produzierten Goldes im Verhältnis zu den bereits überirdisch vorhandenen beträgt 1,7 Prozent.

Ein weiterer Kritikpunkt der Skeptiker der Annahme sind die durchschnittlichen Förderkosten an sich. Diese variieren teils stark voneinander. Sie werden international in Dollar und in AISC (All-In Sustaining Cost) gemessen, welche die Gesamtkosten berücksichtigt. Sie dienen als Grundlage für die durchschnittlichen Förderkosten, die in der vorherigen Tabelle angegeben wurden.

In Folgendem die AISC von drei der bedeutendsten Unternehmen aus der Branche:

| Förderer | 2022 | 2023 |

|---|---|---|

| (Ø Goldpreis 1.800 US-$) | (Ø Goldpreis 1.943 US-$) | |

| (AISC in US-$/oz.) | (AISC in US-$/oz.) | |

| Newmont | 1211 | 1444 |

| Barrick Gold | 1252 | 1388 |

| Agnico Eagle | 1109 | 1179 |

Im Jahr 2023 lagen die durchschnittlichen AISC weltweit bei 1.358 US-Dollar. Zwischen Barrick Gold und Agnico lag der Unterschied bei Gesamtkosten der Förderung einer Unze Gold bei mehr als 100 US-Dollar; zwischen Newmont und Agnico sogar bei 265 US-Dollar.

In den vergangenen 40 Jahren hatte der Goldpreis im Jahr 2000 AISC-Kosten in Höhe von 270 Dollar erreicht. Der durchschnittliche Goldpreis des Jahres lag bei 279,24 US-Dolllar, im Juli war er sogar auf einen seitdem nie wieder gemessenen Tiefstpreis von 236 US-Dollar gefallen.

Ein weiterer Rückgang um ca. 40 Prozent brachte den Goldpreis 2015 wieder in die Nähe der 1000er-Marke, auf bis zu 1050 US-Dollar. Der Wert lag wieder ein wenig über den AISC-Kosten von etwas über 1.000 Dollar. Eine Reihe unrentable Minen schlossen zu dieser Zeit und die Branche konsolidierte.

Die Vergangenheit hat gezeigt, dass die durchschnittlichen Förderkosten als eine Art Richtwert herangezogen werden können, aber nicht als eine absolute Größe zu verstehen sind.

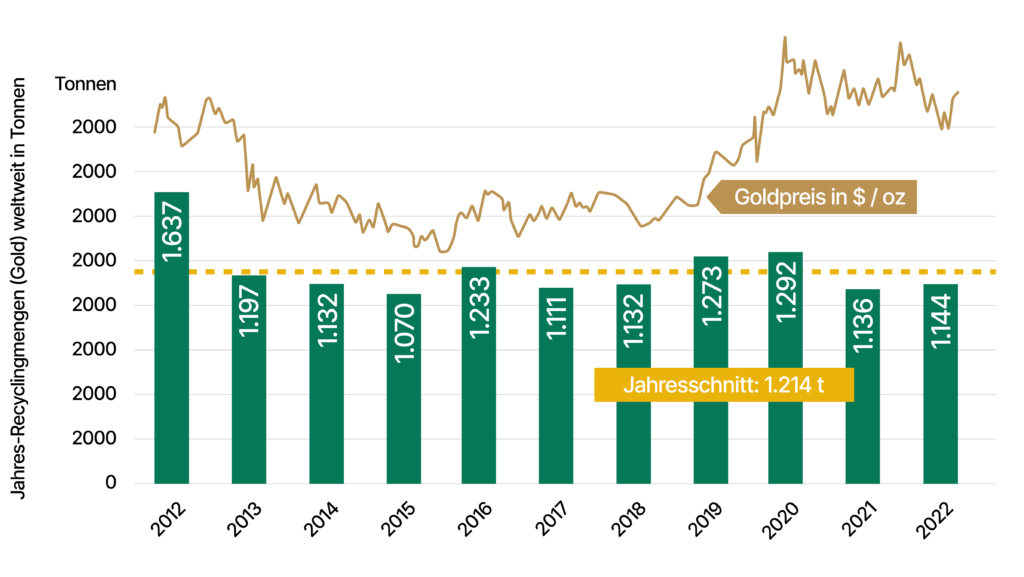

Goldangebot durch Recycling

Das recycelte Gold weltweit betrug 2022 1.140 Tonnen, 2023 1.237 Tonnen. Im Jahr 2022 waren es 4.745,5 Tonnen an Gesamtangebot, die an den Weltmarkt gelangten, im Jahr 2023 waren es 4.898.8 Tonnen. Recyceltes Gold machte demnach global ein Viertel des gesamten Goldangebotes aus. 90 Prozent davon werden aus Altgold – etwa Goldschmuck, Zahngold oder Goldmünzen – hergestellt, die restlichen zehn Prozent entfallen auf Gewinnung aus Elektroschrott.

Recyceltes Gold macht circa ein Viertel des Gesamtangebotes aus.

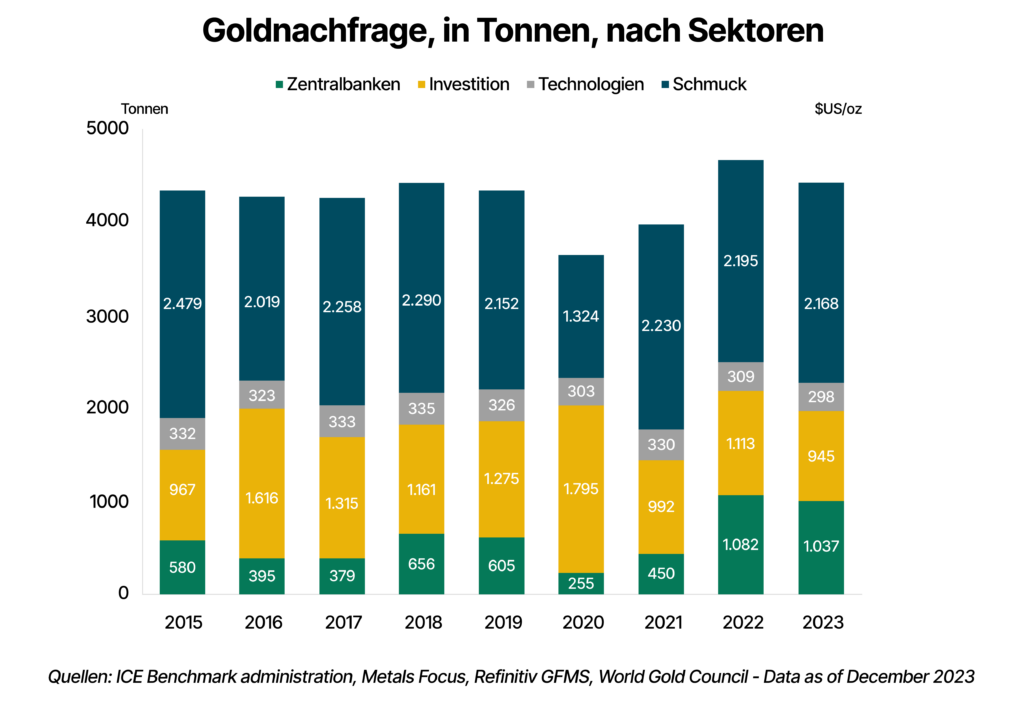

Die Rolle der Goldnachfrage

Für die Nachfrage an Gold kommen vier Sektoren infrage. Folgende Zahlen beziehen sich auf das Jahr 2023:

Schmucksektor: Gut die Hälfte, 49 Prozent der Nachfrage entfielen 2023 auf den Schmucksektor. Goldschmuck ist in den beiden Milliardenvölkern Indien und China traditionell stark nachgefragt. Bei einer Gesamtnachfrage von 2.093 Tonnen weltweit, entfielen 603 Tonnen auf China und 562 Tonnen auf Indien.

Zentralbanken – 23 Prozent der Nachfrage kam durch die Zentralbanken zustande. Auch hier führt China die Liste an, die Menge an Nettokäufen betrug vergangenes Jahr offiziell 225 Tonnen.

Investmentsektor – Zu Investmentzwecken wurden 21 Prozent verwendet. Als physisches Anlagegold eignen sich an erster Stelle Goldbarren und Goldmünzen.

Industrie – Die Nachfrage in der Industrie hält sich über die Jahre relativ stabil zwischen sieben Prozent – wie dieses Jahr – und acht Prozent. Wegen seiner sehr hohen elektrischen Leitfähigkeit und Formbarkeit ist es größtenteils in der Elektronik und bei der Herstellung von Mikroprozessoren nachgefragt.

Goldnachfrage vs. Goldangebot

Die Annahme, dass sich der Goldpreis rein aus dem Verhältnis von Angebot und Nachfrage auf dem internationalen Markt ergibt, ist eine stark simplifizierte Betrachtung. Grundsätzlich gilt zwar, wenn die Nachfrage das Angebot übersteigt, steigt der Preis und umgekehrt, aber trotzdem ist dieses traditionelle ökonomische Modell nicht vollständig ausreichend, um die Preisentwicklung von Gold auf dem internationalen Markt zu erklären. Deutlich wird das anhand der folgenden Betrachtung:

Mit 4.898,6 Tonnen überstieg das Goldangebot die Goldnachfrage um rund 206 Tonnen im Jahr 2023. Dennoch ist der Goldpreis im letzten Jahr von 1.699,08 auf 1.865,44 € gestiegen. Dieser Preisanstieg trotz Angebotsüberhang beweist, dass der Goldpreis nicht nur von dem offiziellen Angebot und der offiziellen Nachfrage getrieben wird. Dies liegt vor allem an zwei Faktoren. Zum einen stimmt die offizielle nicht mit der tatsächlichen Goldnachfrage überein.

Zum Anderen gibt es auch noch den psychologischen Faktor, der einen starken Einfluss auf den Goldpreis hat, und sich dabei dem klassischen ökonomischen Gesetz von Angebot und Nachfrage entzieht. Beide Faktoren erklären wir in den folgenden Absätzen genauer.

Die versteckte Goldnachfrage

Zusätzlich zur erkennbaren Nachfrage beeinflusst auch der Over-the-Counter (OTC)-Handel den Goldpreis, dessen Umfang schwer quantifizierbar ist, da er außerhalb der regulären Börsen stattfindet und daher nicht öffentlich einsehbar ist. Der OTC-Markt ermöglicht diskrete Transaktionen, die ebenfalls bedeutende Auswirkungen auf die Preisbildung haben können, ohne dass dies sofort in den offiziellen Nachfragezahlen reflektiert werden.

Die genaue Höhe der versteckten Goldnachfrage ist leider nicht einfach zu quantifizieren, übertrifft in Kombination mit der offiziellen Nachfrage nach dem Edelmetall das Goldangebot jedoch deutlich. Einen großen Teil der versteckten Nachfrage machen geheime Käufe der Zentralbanken aus. Mehr dazu im Abschnitt über die Goldkäufe der Zentralbanken.

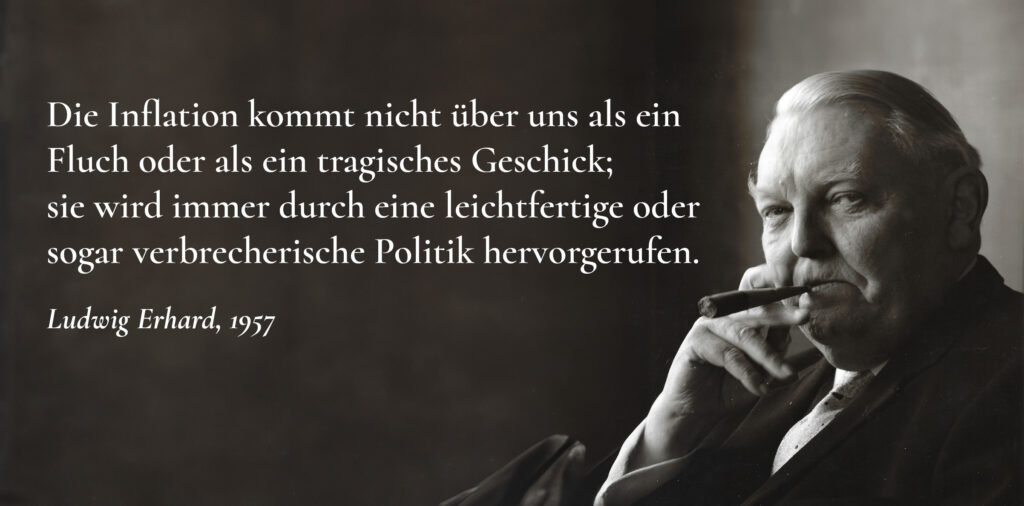

Wirtschaft ist Psychologie – der Goldpreis auch

Ludwig Erhard, der Kanzler des Wirtschaftswunders in den 60ern sagte, dass Wirtschaft zu 50 Prozent Psychologie sei. Und das Zitat “Die Börse reagiert gerade mal zu zehn Prozent auf Fakten; alles andere ist Psychologie.” stammt von André Kostolany, dem Grandseigneur der Börse. Vor diesem Hintergrund spielt Gold eine herausragende Rolle. Aufgrund seiner Unverwüstlichkeit und Wertstabilität zählt es für viele Anleger über Jahrhunderte und Jahrtausende als “Sicherer Hafen” in der Vermögensanlage. Dieser psychologische Hintergrund bietet ebenfalls eine Erklärung für die steigenden Goldpreise und beeinflusst den Prozess der Preisfindung, ohne direkt auf Angebot und Nachfrage einzuwirken.

Gold gilt vor allem in Krisenzeiten als “sicherer Hafen” und sorgt bei Anlegern für mentale Sicherheit.

Goldmärkte & Handelsplätze

Es gibt mehrere bedeutende Handelsplätze auf der Welt, an denen Gold gehandelt wird und Preise dafür festgestellt werden. Und unter ihnen kommt einem eine ganz besondere Rolle zu – dem traditionsreichen Londoner Handelsplatz “London Bullion Market”. Dieser ist für den eingangs erwähnten Spotpreis zuständig.

Wie an allen anderen Handelsplätzen auch, treffen hier wichtige staatliche und nicht-staatliche Akteure zusammen, um Gold zu kaufen oder zu verkaufen. Zu diesen gehören Geschäfts- und Zentralbanken, Unternehmen, die Goldminen betreiben oder es raffinieren (Prozess der Reinigung und Veredelung), Juweliere, Fondsverwalter und andere Großinvestoren bzw. Spekulanten.

Doch bevor wir zum London Bullion Market kommen, ist eine Unterscheidung von fundamentaler Bedeutung: Nämlich die zwischen einem OTC-Markt und einer Börse:

Zunächst zu OTC, was für “Over The Counter” steht bzw. soviel wie “Über dem Tresen” bedeutet. Damit ist der außerbörsliche Handel gemeint; also ein Handel, der nicht über eine Börse getätigt wird. Vereinfacht gesagt, werden an einer Börse standardisierte Produkte (festgelegte Mengen, Arten, Zusammensetzungen etc.) mit einem zwischengeschalteten Makler gehandelt, wobei der OTC-Handel auf individuellen Vertragsvereinbarungen zwischen Käufer und Verkäufer basiert.

An Rohstoffbörsen werden standardisierte Produkte mittels gehandelt; An OTC-Märkten treffen die Geschäftspartner individuelle Absprachen.

London Bullion Market

Der London Bullion Market ist bei Weitem der wichtigste OTC-Markt für Gold und Silber weltweit, ein Teil dessen der Londoner Goldmarkt ist. Er wurde 1987 in enger Absprache mit der britischen Zentralbank “Bank of England” gegründet. Der Goldmarkt ist in der “City of London” ansässig – einem Distrikt im Herzen der Hauptstadt. An diesem geschichtsträchtigen Handelsplatz wird seit 1897 quasi der “Weltmarktpreis” für Silber und seit 1919 der für Gold festgestellt. Anhand des Handelsvolumens gemessen, handelt es sich um den größten Goldmarkt für physisches Gold.

Die London Bullion Market Association (LBMA) ist eine weltweite Vereinigung von mehr als 150 Unternehmen aus aller Welt. Sie organisiert und koordiniert den Handel.

Der fortlaufende Handel findet zwischen 08:00 Uhr und 17:00 Uhr Londoner Ortszeit börsentäglich bzw. von Montag bis Freitag statt. Da es hier ja keinen klassischen Börsenhandel gibt, wird zweimal am Tag ein Preis fixiert. Der erste um 10:30 Uhr, der zweite um 15:00 Uhr. Dieses Goldfixing wird von 11 Banken vorgenommen, die einander verbindliche An- und Verkaufspreise stellen; vier davon sind für die Abwicklung der Geschäfte zuständig (Stand: Mai 2024). Dieser Fixing-Preis, der als LBMA-Goldpreis bezeichnet wird, dient als Richt- und Orientierungswert für die Preisbildung von Gold.

Beim Londoner Goldfixing wird der Spot-Preis für Gold festgesetzt.

Good Delivery – Goldbarren in guter Qualität

Im Londoner Goldhandel sind lediglich sogenannte Good Delivery-Goldbarren zugelassen. Sie wiegen zwischen 350 Feinunzen und 430 Feinunzen. Meistens sind es klassische Barren aus 400 Feinunzen, die rund 12,44 kg wiegen. Sie müssen eine Feinheit von mindestens 995/1000 aufweisen. Praktisch gilt 999er Gold als reines Gold, 995 Teile von 1000 sind also reines Gold, anders ausgedrückt, 995 Promille oder 99,5 Prozent. Die Goldbarren müssen eine LBMA-Zertifizierung ausweisen. Diese werden Produzenten zuerkannt, die weltweit ein hohes Ansehen genießen. Damit sollen hochwertige Qualitätsstandards gewährleistet werden.

Der allseits bekannte klassische Goldbarren wiegt 400 Feinunzen, was rund 12,44 kg entspricht, und besteht aus mindestens 99,5 % reinem Gold.

COMEX – Die Wall Street des Goldes

Eine weitere Börse, die von großer Wichtigkeit für den Goldpreis ist, ist die COMEX (Commodity Exchange bzw. Rohstoffbörse) und befindet sich in New York. Sie ist Teil der NYMEX (New York Mercantile Exchange / New Yorker Handelsbörse), mit der sie 1994 fusionierte. Die NYMEX wurde 2008 von der Chicagoer CME Group übernommen, welche den größten Terminbörsenbetreiber der Welt darstellt.

Der Unterschied zwischen einem Spotmarkt (auch Kassamarkt oder Effektivmarkt genannt) – wie der Londoner Goldmarkt – und einem Terminmarkt – wie die COMEX – liegt darin, dass am Spotmarkt Geschäftsabschluss und Geschäftserfüllung innerhalb kurzer Zeit stattfinden. Die Abwicklungsfrist am OTC-Markt in der britischen Hauptstadt beträgt zwei Tage. Am Terminmarkt hingegen erfolgt die Erfüllung einer Geschäftsvereinbarung erst zu einem späteren Zeitpunkt. Beide Vertragspartner legen im Voraus ihren jeweiligen Kauf- und Verkaufskurs fest, der an einem bestimmten Datum gelten soll. Ob der Spotpreis zu diesem Termin höher oder niedriger ist als der vorher festgelegte Preis, bleibt ohne Belang. Die Geschäfte werden zu den vorher festgelegten Terminpreisen abgewickelt.

Die COMEX dominiert den Markt für Gold-Futures weltweit. Neben dem Spotpreis für Gold am Londoner Goldmarkt sind die Preise für diese Gold-Futures die wichtigsten Referenzwerte für die Entwicklung der Preise. Die Vereinbarungen können verschiedene Mengen oder unterschiedliche Zeitpunkte in den folgenden Monaten betragen. Im Regelfall liegt der Abrechnungstag bis zu drei Monate in der Zukunft. Obwohl die Warenterminbörse Lagerhäuser betreibt, um eine physische Auslieferung des Goldes zu organisieren, wird nur selten davon Gebrauch gemacht. Die Futures werden hauptsächlich als Instrument zur Preisabsicherung (Hedging) und vor allem als Spekulationsobjekt in Bezug auf die Goldpreisentwicklung genutzt.

Beim Spotmarkt wird ein Geschäft zu aktuellen Bedingungen abgeschlossen und in kurzer Zeit erfüllt. Beim Terminmarkt wird ein Preis für einen zukünftigen Zeitpunkt festgelegt und erst später erfüllt.

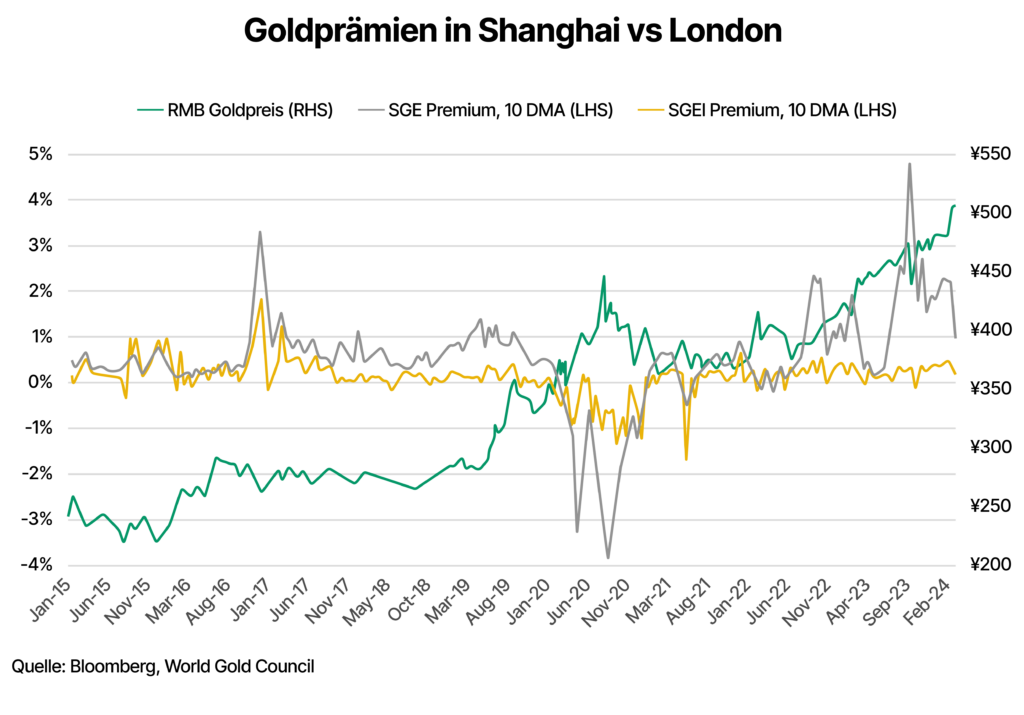

Shanghai Gold Exchange – Chinas Umschlagplatz für Gold

Die Shanghai Gold Exchange (SGE) ist die größte Warenbörse Chinas. Die chinesische Regierung gab 2001 ihr Monopol für den Edelmetallhandel auf, wonach 2002 die Börse durch die chinesische Zentralbank gegründet wurde. An ihr werden Gold, Silber und Platin gehandelt. Zudem wurde das Handelsverbot für Privatinvestoren abgeschafft, was die Nachfrage deutlich angeregt hat. Zum einen wollte die Regierung zum Binnenhandel mit Gold anregen sowie zum anderen die Position des Landes auf dem globalen Goldmarkt stärken.

Das ganze Gold, das im Inland – als größter Goldproduzent der Welt – gefördert und recycelt wird, läuft über diese Börse. Die großen Handelsmengen haben dem Handelsplatz weltweit große Bedeutung zukommen lassen. Nachdem es nur einigen wenigen ausländischen Großbanken erlaubt war, Goldgeschäfte in China zu tätigen, wurde der Goldmarkt des Landes mit der Gründung der Shanghai International Gold Exchange (SGEI) für weitere internationale Marktteilnehmer geöffnet. Des Weiteren, in Verbindung mit einer Freihandelszone, wird über diesen Weg auch Gold ins Land importiert.

Seit April 2016 ermittelt China seinen eigenen Gold-Referenzkurs, der zweimal täglich an der SGE bekanntgegeben wird. Gehandelt werden u.a. Goldbarren und Futures. Damit entstand neben dem Londoner Goldmarkt, an dem der Referenzkurs zweimal täglich in Dollar ermittelt wird, ein zweiter bedeutender Goldmarkt. Die Auktionen werden an Handelstagen um 10:15 Uhr und 14:15 Uhr Pekinger Ortszeit abgehalten. Der Shanghaier Referenz-Goldpreis basiert auf einem Kilogramm Gold, lieferbar an SGE-zertifizierte Tresore und in notiert in Yuan. Häufig liegt er höher als der Goldpreis in London, was dazu führt, dass Gold vermehrt aus dem Westen abwandert und nach Asien dringt. Mehr dazu jedoch später.

Die SGE will, zusammen mit ihren Tochterunternehmen SGEI und SHFE (Shanghai Futures Exchange), in bewusster Konkurrenz mit dem Londoner Goldmarkt und der NYMEX treten. Insbesondere im Gegensatz ist der tatsächlich stattfindende physische Goldhandel ein hauptsächliches Unterscheidungsmerkmal.

Die Shanghai Gold Exchange (SGE) ist das chinesische Pendant zum London Bullion Market, die Shanghai Futures Exchange (SHFE) das zur COMEX.

ETF & ETC: Investieren in Papiergold

Wichtige Investmentmöglichkeiten bietet das sogenannte “Papiergold” als Anlage. Es sind Finanzprodukte auf Gold, die an der Börse gehandelt werden. Privatinvestoren wird damit die Möglichkeit geboten, auf eine steigende Goldpreis-Entwicklung zu spekulieren, ohne selbst die Lagerung oder den Transport des Goldes organisieren zu müssen.

Vor allem sind zwei Arten von Finanzinstrumenten zu nennen, die in diesem Zusammenhang erwähnenswert sind. Der ETF und der ETC. Der ETF (Exchange Traded Fund) ist ein Investmentfonds, der in physisches Gold investiert. Es ist tatsächlich verwahrt und dem Investor eindeutig zuzuordnen.

Das ETC (Exchange Traded Commodity) ist ebenfalls ein an der Börse handelbares Finanzprodukt, das den Goldpreis widerspiegelt. Wichtig zu beachten: ETCs sind rechtlich betrachtet Schuldverschreibungen. Die Anleger sind damit nicht Eigentümer des Goldes, wie es bei ETFs der Fall ist. Genau genommen sind sie Gläubiger des Herausgebers des Finanzinstruments. Im Falle einer Insolvenz sind die Anleger beim ETF auf der sicheren Seite, da es sich um sog. Sondervermögen handelt. Es wird im Falle einer Insolvenz nicht angetastet. Unter solchen Umständen bliebe der ETF-Anleger Eigentümer, der ETC-Eigentümer könnte im schlimmsten Fall einen Totalverlust erleiden.

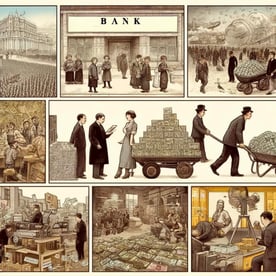

Der Goldpreis seit 1900 weltweit und in Deutschland: Tabelle

Die historische Betrachtung des Goldpreises in Deutschland und seine Verknüpfung mit verschiedenen nationalen Währungen bietet eine faszinierende Einsicht in die wirtschaftliche Entwicklung des Landes und die Wechselwirkungen mit globalen Finanzmärkten. Diese Tabelle zeigt den Goldpreis in Euro und in den jeweiligen deutschen Währungen von der Goldmark bis zur Deutschen Mark über verschiedene bedeutende historische Epochen hinweg.

Von 1871 bis 1914, während der Zeit der Goldmark, war der Goldpreis durch das internationale Goldstandard-System stabilisiert. Der Wechselkurs zum US-Dollar war fix, da beide Währungen durch eine feste Goldmenge gedeckt und somit in einer festen Münzparität zueinander standen. Diese Periode war geprägt von wirtschaftlicher Stabilität und vorhersehbaren Finanzmärkten, was sich in den gleichbleibenden Wechselkursen und Goldpreisen widerspiegelte.

Der Ausbruch des Ersten Weltkriegs im Jahr 1914 führte zu tiefgreifenden Veränderungen: Die Golddeckung wurde aufgehoben, um Geld zur Kriegsfinanzierung drucken zu können und die Wechselkurse der Währungen begannen zu schwanken. In den folgenden Jahren, besonders während der Weimarer Republik, erlebte Deutschland eine extreme Hyperinflation. Die Relation von Gold zur Papiermark sank dramatisch, ein sichtbares Zeichen für die Entwertung der Währung und die wirtschaftlichen Turbulenzen der Zeit. Diese Instabilität gipfelte 1923 in einer Hyperinflation, die das Vertrauen in die Papiermark vollends erodierte und zu einem astronomischen Anstieg der Goldpreise in Mark führte.

Nach der Hyperinflation stabilisierte sich der Goldpreis in Reichsmark und später in Deutscher Mark, spiegelte jedoch weiterhin die geopolitischen und wirtschaftlichen Schwankungen wider. Von der Einführung der D-Mark 1948 bis zur Euroeinführung 2002 erlebte Deutschland zahlreiche wirtschaftliche Auf- und Abschwünge, die sich in den Schwankungen des Goldpreises manifestierten. Diese Tabelle bietet einen detaillierten Überblick über die Entwicklung des Goldpreises in Relation zu den jeweiligen Währungsänderungen und bietet somit einen Einblick in die wirtschaftliche Geschichte Deutschlands im Kontext der globalen Goldmärkte.

| Jahr | Preis in USD | Veränderung in % | Preis in Reichsmark |

|---|---|---|---|

| 1900 | 20,67 $ | 0,00% | 79,59 Mark |

| 1901 | 20,67 $ | 0,00% | 79,59 Mark |

| 1902 | 20,67 $ | 0,00% | 79,59 Mark |

| 1903 | 20,67 $ | 0,00% | 79,59 Mark |

| 1904 | 20,67 $ | 0,00% | 79,59 Mark |

| 1905 | 20,67 $ | 0,00% | 79,59 Mark |

| 1906 | 20,67 $ | 0,00% | 79,59 Mark |

| 1907 | 20,67 $ | 0,00% | 79,59 Mark |

| 1908 | 20,67 $ | 0,00% | 79,59 Mark |

| 1909 | 20,67 $ | 0,00% | 79,59 Mark |

| 1910 | 20,67 $ | 0,00% | 79,59 Mark |

| 1911 | 20,67 $ | 0,00% | 79,59 Mark |

| 1912 | 20,67 $ | 0,00% | 79,59 Mark |

| 1913 | 20,67 $ | 0,00% | 79,59 Mark |

| 1914 | 20,67 $ | 0,00% | 79,59 Mark |

| 1915 | 20,67 $ | 0,00% | 108,05 Mark |

| 1916 | 20,67 $ | 0,00% | 141,86 Mark |

| 1917 | 20,67 $ | 0,00% | 177,18 Mark |

| 1918 | 20,67 $ | 0,00% | 245,35 Mark |

| 1919 | 20,67 $ | 0,00% | 966,74 Mark |

| 1920 | 20,67 $ | 0,00% | 1.508,91 Mark |

| 1921 | 20,67 $ | 0,00% | 3.967,19 Mark |

| 1922 | 20,67 $ | 0,00% | 156.870,21 Mark |

| 1923 | 20,67 $ | 0,00% | 86.814.000.000.000 Mark bzw. 86,81 Rentenmark |

| 1924 | 20,67 $ | 0,00% | 86,81Rentenmark bzw. 86,81 Reichsmark |

| 1925 | 20,67 $ | 0,00% | 86,81 Reichsmark |

| 1926 | 20,67 $ | 0,00% | 86,81 Reichsmark |

| 1927 | 20,67 $ | 0,00% | 86,81 Reichsmark |

| 1928 | 20,67 $ | 0,00% | 86,81 Reichsmark |

| 1929 | 20,67 $ | 0,00% | 86,81 Reichsmark |

| 1930 | 20,67 $ | 0,00% | 86,81 Reichsmark |

| 1931 | 20,67 $ | 0,00% | 86,81 Reichsmark |

| 1932 | 20,67 $ | 0,00% | 86,81 Reichsmark |

| 1933 | 35 $ | 69,33% | 86,81 Reichsmark |

| 1934 | 35 $ | 0,00% | 147 Reichsmark |

| 1935 | 35 $ | 0,00% | 147 Reichsmark |

| 1936 | 35 $ | 0,00% | 147 Reichsmark |

| 1937 | 35 $ | 0,00% | 147 Reichsmark |

| 1938 | 35 $ | 0,00% | 147 Reichsmark |

| 1939 | 35 $ | 0,00% | 147 Reichsmark |

| 1940 | 35 $ | 0,00% | 147 Reichsmark |

| 1941 | 35 $ | 0,00% | 147 Reichsmark |

| 1942 | 35 $ | 0,00% | 147 Reichsmark |

| 1943 | 35 $ | 0,00% | 147 Reichsmark |

| 1944 | 35 $ | 0,00% | 147 Reichsmark |

| 1945 | 35 $ | 0,00% | 147 Reichsmark |

| 1946 | 35 $ | 0,00% | 147 Reichsmark |

| 1947 | 35 $ | 0,00% | 147 Reichsmark |

| 1948 | 35 $ | 0,00% | 147 Reichsmark bzw. 147 D-Mark |

| 1949 | 35 $ | 0,00% | 147 D-Mark |

| 1950 | 35 $ | 0,00% | 147 D-Mark |

| 1951 | 35 $ | 0,00% | 147 D-Mark |

| 1952 | 35 $ | 0,00% | 147 D-Mark |

| 1953 | 35 $ | 0,00% | 147 D-Mark |

| 1954 | 35 $ | 0,00% | 147 D-Mark |

| 1955 | 35 $ | 0,00% | 147 D-Mark |

| 1956 | 35 $ | 0,00% | 147 D-Mark |

| 1957 | 35 $ | 0,00% | 147 D-Mark |

| 1958 | 35 $ | 0,00% | 147 D-Mark |

| 1959 | 35 $ | 0,00% | 146,3 D-Mark |

| 1960 | 35 $ | 0,00% | 145,95 D-Mark |

| 1961 | 35 $ | 0,00% | 140,7 D-Mark |

| 1962 | 35 $ | 0,00% | 140 D-Mark |

| 1963 | 35 $ | 0,00% | 139,65 D-Mark |

| 1964 | 35 $ | 0,00% | 138,95 D-Mark |

| 1965 | 35 $ | 0,00% | 139,65 D-Mark |

| 1967 | 35 $ | 0,00% | 140 D-Mark |

| 1968 | 35 $ | 0,00% | 139,65 D-Mark |

| 1969 | 35 $ | 0,00% | 139,65 D-Mark |

| 1970 | 35 $ | 0,00% | 127,75 D-Mark |

| 1971 | 35 $ | 0,00% | 153,12 D-Mark |

| 1972 | 63,84 $ | 82,40% | 185,02 D-Mark |

| 1973 | 106,48 $ | 66,79% | 258,02 D-Mark |

| 1974 | 183,77 $ | 72,59% | 411,81 D-Mark |

| 1975 | 139,29 $ | -24,20% | 396,06 D-Mark |

| 1976 | 133,77 $ | -3,96% | 312,48 D-Mark |

| 1977 | 161,10 $ | 20,43% | 341,04 D-Mark |

| 1978 | 208,10 $ | 29,17% | 387,93 D-Mark |

| 1979 | 459,00 $ | 120,57% | 559,98 D-Mark |

| 1980 | 594,90 $ | 29,61% | 1.119,30 D-Mark |

| 1981 | 400,00 $ | -32,76% | 1.039,60 D-Mark |

| 1982 | 447,00 $ | 11,75% | 913,68 D-Mark |

| 1983 | 380,00 $ | -14,99% | 1.085,44 D-Mark |

| 1984 | 308,00 $ | -18,95% | 1.026,00 D-Mark |

| 1985 | 327,00 $ | 6,17% | 931,98 D-Mark |

| 1986 | 391,00 $ | 19,57% | 798,56 D-Mark |

| 1987 | 486,00 $ | 24,30% | 804,60 D-Mark |

| 1988 | 410,15 $ | -15,61% | 769,12 D-Mark |

| 1989 | 401,00 $ | -2,23% | 716,28 D-Mark |

| 1990 | 386,20 $ | -3,69% | 622,08 D-Mark |

| 1991 | 353,30 $ | -8,52% | 600,92 D-Mark |

| 1992 | 333,05 $ | -5,73% | 536,64 D-Mark |

| 1993 | 390,75 $ | 17,32% | 594,00 D-Mark |

| 1994 | 382,75 $ | -2,05% | 622,08 D-Mark |

| 1995 | 387,75 $ | 1,31% | 549,12 D-Mark |

| 1996 | 369,65 $ | -4,67% | 582,00 D-Mark |

| 1997 | 287,05 $ | -22,35% | 572,63 D-Mark |

| 1998 | 288,70 $ | 0,57% | 517,44 D-Mark |

| 1999 | 290,25 $ | 0,54% | 545,67 D-Mark |

| 2000 | 272,65 $ | -6,06% | 558,00 D-Mark |

| 2001 | 276,50 $ | 1,41% | 542,00 D-Mark |

| 2002 | 342,75 $ | 23,96% | 326,74 € |

| 2003 | 417,25 $ | 21,74% | 330,89 € |

| 2004 | 435,60 $ | 4,40% | 321,14 € |

| 2005 | 513,00 $ | 17,77% | 433,31 € |

| 2006 | 635,70 $ | 23,92% | 482,76 € |

| 2007 | 836,50 $ | 31,59% | 568,66 € |

| 2008 | 869,75 $ | 3,97% | 614,65 € |

| 2009 | 1.087,50 $ | 25,04% | 766,4 € |

| 2010 | 1.420,25 $ | 30,60% | 1.055,10 € |

| 2011 | 1.531,00 $ | 7,80% | 1217,05 € |

| 2012 | 1.664,00 $ | 8,69% | 1.261,56 € |

| 2013 | 1.204,50 $ | -27,61% | 872,55 € |

| 2014 | 1.199,25 $ | -0,44% | 986,55 € |

| 2015 | 1.060,00 $ | -11,61% | 974,32 € |

| 2016 | 1.151,70 $ | 8,65% | 1.098,36 € |

| 2017 | 1.296,50 $ | 12,57% | 1.082,45 € |

| 2018 | 1.281,65 $ | -1,15% | 1.120,03 € |

| 2019 | 1.523,00 $ | 18,83% | 1.358,06 € |

| 2020 | 1.895,10 $ | 24,43% | 1.539,92 € |

| 2021 | 1.828,60 $ | -3,51% | 1.606,06 € |

| 2022 | 1.824,32 $ | -0,23% | 1.699,08 € |

| 2023 | 2.062,92 $ | 13,08% | 1.865,44 € |

Der Goldpreis und die Währungen

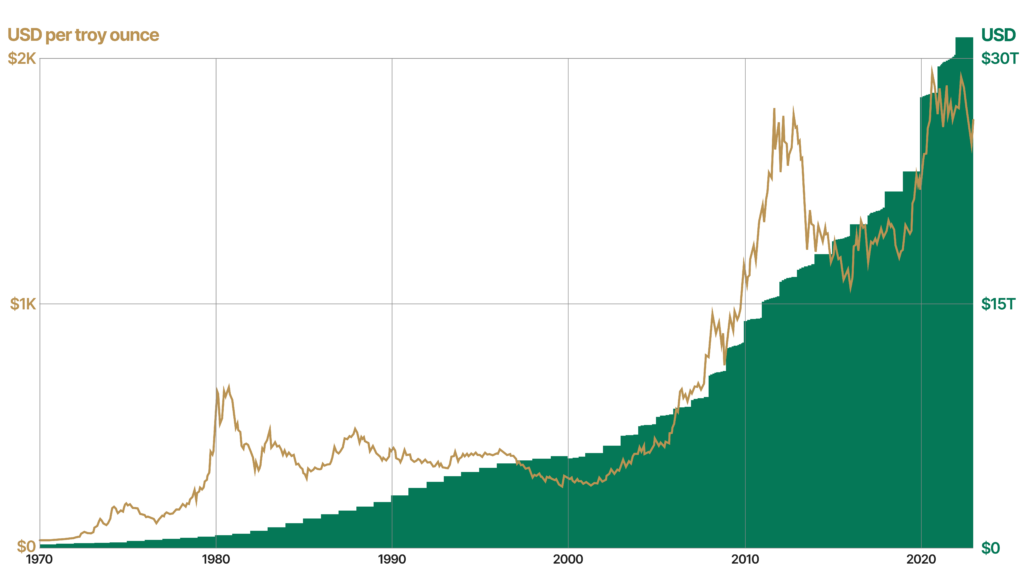

Seit der Aufhebung des Goldstandards im Jahr 1971 durch den Nixon-Schock ist der Goldpreis nicht mehr statisch und über einen festgelegten Wechselkurs an die Summe von 35 US-Dollar pro Unze gebunden. Er unterliegt nun den Gesetzen der Marktwirtschaft und ist damit Preisschwankungen ausgesetzt, die sich aus dem globalen Goldangebot, der globalen Goldnachfrage und einigen weiteren makroökonomischen Faktoren ergeben. Dennoch waren bis ins Jahr 1973 die Goldpreise in sämtlichen Währungen gänzlich abhängig vom Preis des Edelmetalls in Dollar, weil diese durch das Bretton-Woods-Abkommen mithilfe von festen Wechselkursen an den US-Dollar gebunden waren.

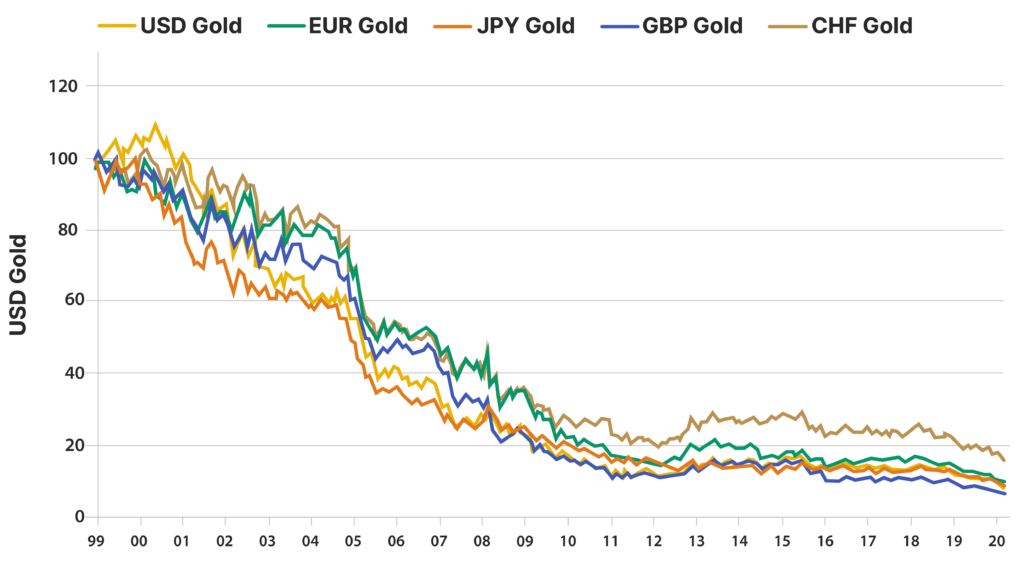

Im März 1973 wurde das Bretton-Woods-System offiziell außer Kraft gesetzt. Seither unterliegen die meisten Währungen freien Wechselkursen, die sich aus Angebot und Nachfrage am internationalen Devisenmarkt ergeben. Damit brach für den Goldpreis in unterschiedlichen Landeswährungen ein neues Zeitalter an. In diesem neuen System der flexiblen Wechselkurse spiegeln die lokalen Goldpreise nicht nur die weltweite Goldnachfrage und das globale Angebot wider, sondern auch die jeweilige Währungsstärke. Dies führt dazu, dass der Goldpreis in verschiedenen Ländern nicht nur durch die Veränderungen auf dem Goldmarkt, sondern auch durch monetäre Ereignisse und die Geldpolitik der nationalen Zentralbanken beeinflusst wird.

In unserem verlinkten Artikel zum Nixon-Schock lesen Sie alle Details zur Aufhebung des Goldstandards.

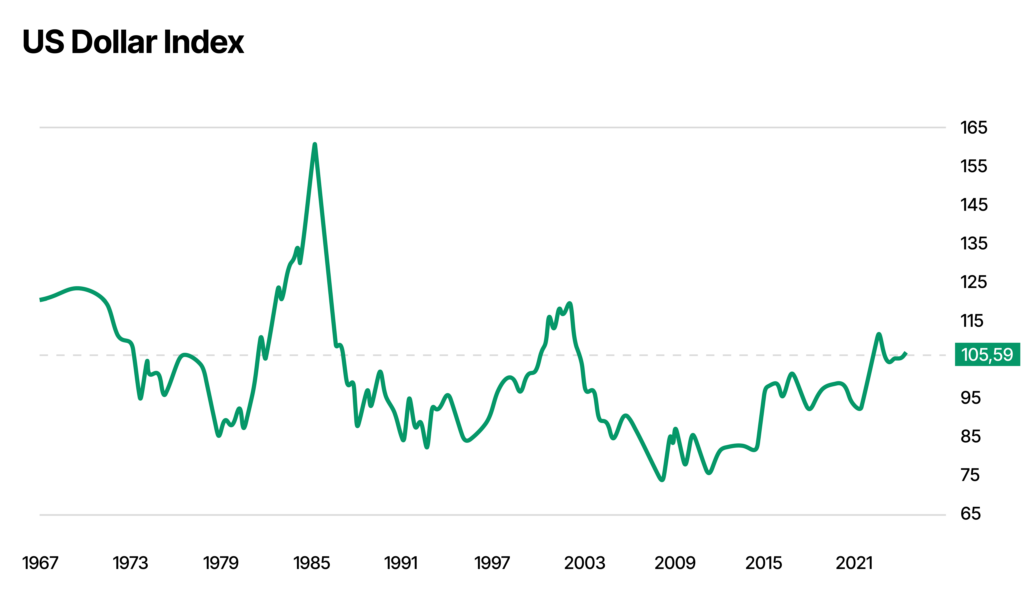

Gold in US-Dollar

Der US-Dollar ist die globale Leitwährung, weshalb der internationale Handel größtenteils darüber abgewickelt wird. Auf dem globalen Markt notieren die Preise für Rohstoffe und auch für Gold deshalb in US-Dollar. Aktuell ist der Goldpreis in US-Dollar also der weltweite Standard für die Bewertung des Edelmetalls und dient deshalb in weiterer Folge auch für die Bemessung des Goldpreises in anderen Währungen. Das heißt, für die Bewertung von Gold in einer bestimmten Währung wird immer der Preis in USD herangezogen und anschließend anhand des Wechselkurses in die jeweilige Währung umgerechnet.

Daraus ergibt sich folgender Zusammenhang: Ein starker Dollar drückt in der Regel den Goldpreis in US-Dollar. Der Goldpreis in anderen Währungen steigt dann jedoch, da Gold für Käufer mit anderen Währungen teurer wird. Andererseits kann eine Schwächung des US-Dollars Gold attraktiver machen und zu Preisanstiegen in US-Dollar führen. Währungsschwankungen haben also ebenfalls einen Einfluss auf den Goldpreis und führen damit zu einem gewissen Währungsrisiko. Wichtig ist jedoch zu beachten, dass diese Sicht der Dinge unabhängig von der Entwicklung des Goldpreises selbst ist.

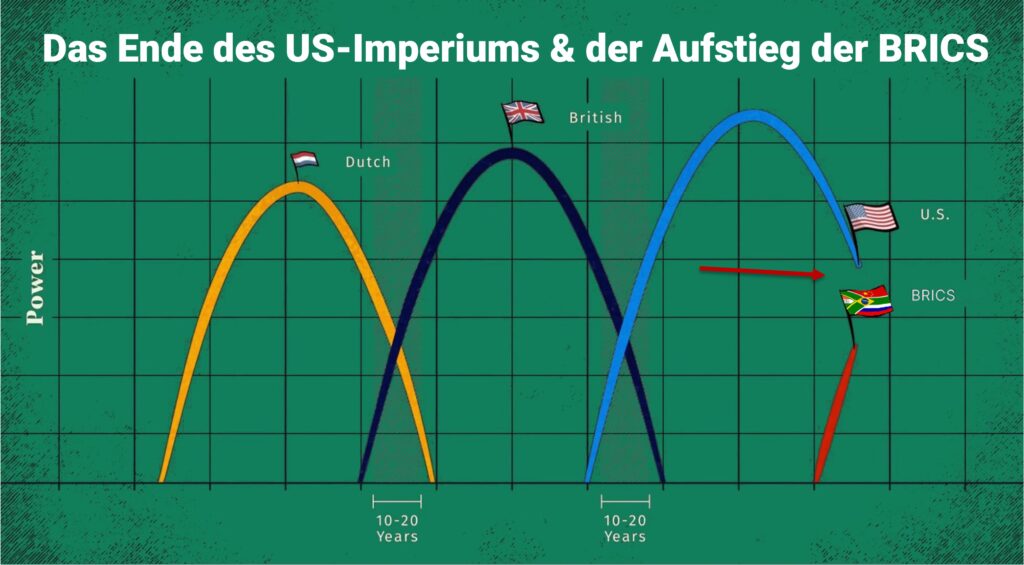

Vor diesem Hintergrund ist das globale Phänomen der De-Dollarisierung zu berücksichtigen. Während 1973 noch fast 85 % des globalen Handels in US-Dollar abgewickelt wurden, liegt der Anteil aktuell bereits bei unter 60 %. Das bedeutet, dass die Nachfrage nach US-Dollar am internationalen Markt sinkt, wodurch die aktuelle Leitwährung langfristig schwächer wird. Durch ein koordiniertes Abstoßen des US-Dollars der Länder des globalen Südens und der BRICS-Staaten gewinnt dieser Prozess zunehmend an Geschwindigkeit und wird unweigerlich zu höheren Goldpreisen führen.

Gold in Euro

Die Betrachtung des Goldpreises in Euro bietet vor allem europäischen Investoren und Anlegern eine relevante Perspektive, die durch das Währungsrisiko zwischen dem Euro und dem US-Dollar beeinflusst wird. Da der Euro gegenüber dem Dollar fluktuiert, variiert der in Euro umgerechnete Goldpreis unabhängig von den Bewegungen des Goldpreises selbst.

Steigt der US-Dollar – also wenn mehr Euros benötigt werden, um einen Dollar zu kaufen -, dann werden auch mehr Euros benötigt, um eine bestimmte Menge an Gold zu kaufen. Ein steigender US-Dollar verteuert damit den Kauf des Goldes in Euro.

Der Wert eines Goldbestandes jedoch, in den also bereits investiert wurde, steigt in Euro gemessen. Der Verkauf in Deutschland wäre also relativ vorteilhaft. Denn man bekommt dann mehr Euros für das verkaufte Gold.

Sinkt hingegen der US-Dollar – also wenn weniger Euros benötigt werden, um einen Dollar zu kaufen -, dann werden auch weniger Euros benötigt, um eine bestimmte Menge an Gold zu kaufen. Ein sinkender US-Dollar verbilligt damit den Kauf des Goldes in Euro. Der Wert eines Goldbestandes – in Euro gemessen – sinkt dann allerdings. Der Verkauf in Deutschland wäre tendenziell also von Nachteil. Wichtig ist jedoch zu beachten, dass diese Sicht der Dinge unabhängig von der Entwicklung des Goldpreises selbst ist.

Das bedeutet, dass, selbst wenn der Goldpreis in US-Dollar stabil bleibt, der entsprechende Preis in Euro aufgrund von Wechselkursschwankungen steigen oder fallen kann. Das Verständnis dieser Dynamik ist entscheidend, insbesondere im aktuellen wirtschaftlichen Umfeld, das stark von der Geldpolitik der Zentralbanken geprägt wird.

Welche Faktoren beeinflussen den Goldpreis?

Der Goldpreis wird – von Angebot und Nachfrage abgesehen – noch von weiteren Faktoren beeinflusst. Denn der Goldpreis ist das Ergebnis einer Vielzahl von Faktoren, die sich aus der makroökonomischen Landschaft, politischen Entscheidungen, und weiteren Marktspezifika ergeben.

Im Jahr 2024 erwarten Experten eine Reihe von dynamischen und volatilen Entwicklungen, die sich auf den Goldpreis auswirken werden. Diese Einflüsse sind vielfältig und reichen von traditionellen Determinanten wie Goldangebot und -nachfrage über Inflation und Zinspolitik bis hin zu modernen Herausforderungen wie der De-Dollarisierung und geopolitischen Unsicherheiten. In den folgenden Absätzen erläutern wir sämtliche Faktoren, die Einfluss auf den Goldpreis haben, genauer.

Goldkäufe der Zentralbanken

Ein besonders interessanter Aspekt der Goldnachfrage sind die Goldkäufe der Zentralbanken, die gemessen an den offiziellen Zahlen aktuell rund ein Viertel der globalen Nachfrage des Edelmetalls ausmachen. Der Grund dafür ist, dass sich anhand der Goldkäufe der Zentralbanken sowohl der aktuelle Zustand als auch die zukünftige Entwicklung unseres Finanz- und Währungssystems ableiten lassen.

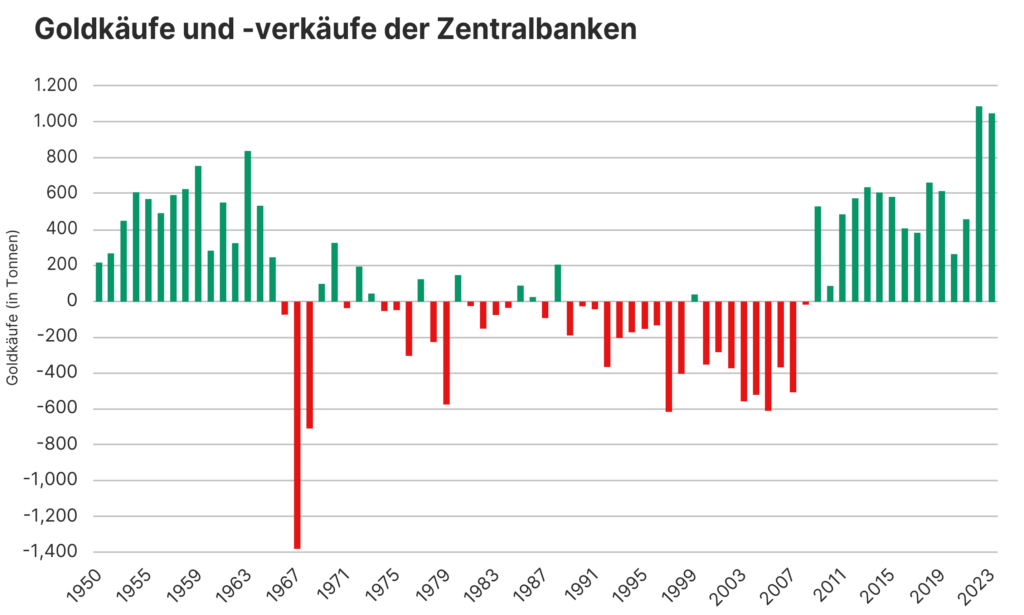

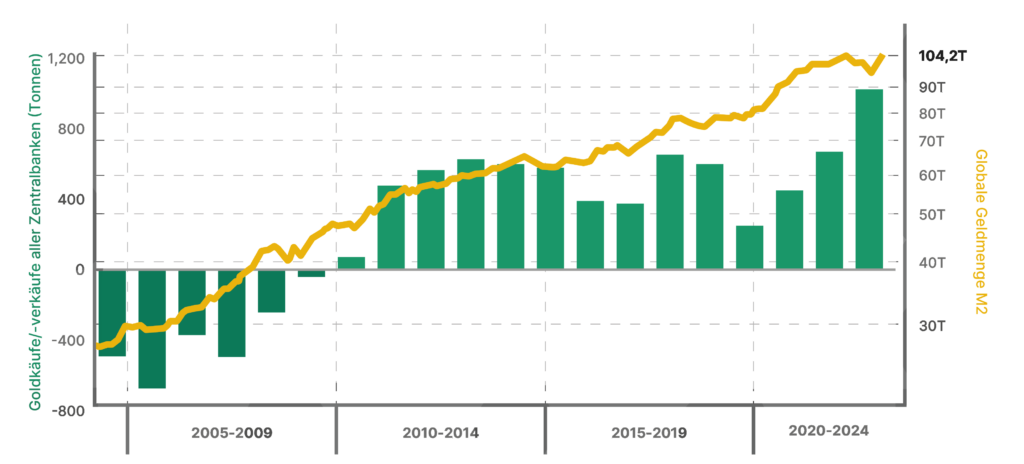

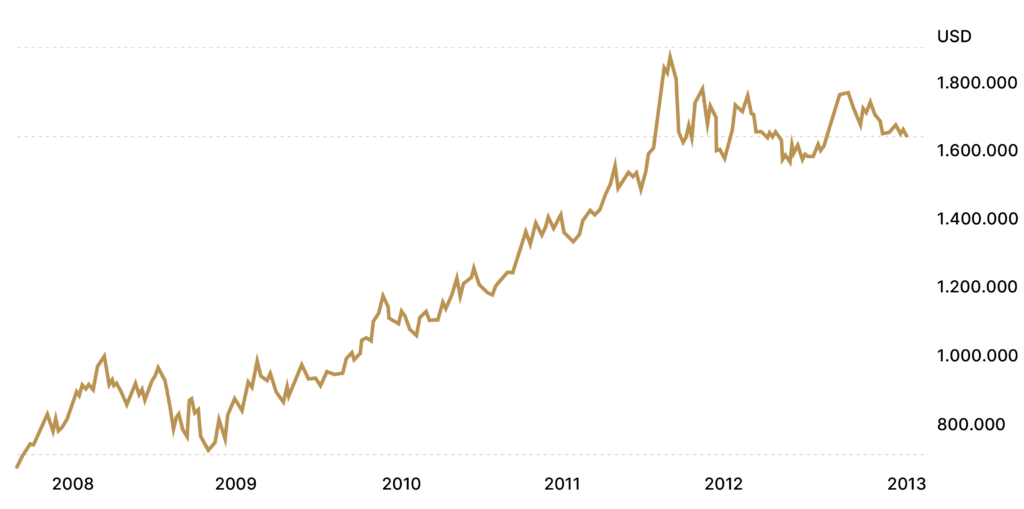

Seit dem Ende des Goldstandards traten die Zentralbanken bis ins Jahr 2008 hauptsächlich als Verkäufer von Gold auf. Mit der damaligen Finanzkrise hat sich das jedoch geändert. Seither spülen die Zentralbanken weltweit enormen Mengen an frisch gedrucktem Geld in die Wirtschaft, wodurch die Kaufkraft der Fiat-Währungen erodiert. Um sich vor dieser Entwicklung zu schützen und sich vom US-Dollar und potenziellen Sanktionen unabhängig zu machen, sind die Zentralbanken seither zu Goldkäufern geworden.

Insbesondere in den letzten beiden Jahren haben sich die Goldkäufe der Zentralbanken massiv gesteigert. Im Rekordjahr 2022 wurden von den Zentralbanken weltweit 1.082 Tonnen des Edelmetalls gekauft. Im Jahr 2023 ließ die offizielle Goldnachfrage vonseiten der Notenbanken etwas nach, blieb aber mit 1.037 Tonnen ebenfalls auf einem sehr hohen Niveau. Einer der Hauptgründe für diese Goldkäufe dürfte die voranschreitende De-Dollarisierung in Kombination mit der Basel III-Regulierung, die Gold als risikoloses Tier 1 Asset klassifiziert sein. Die Angst der Zentralbanken, dass im Ausland befindliche Geldvermögen sanktioniert oder eingefroren werden, wie es beispielsweise Russland als Reaktion auf den Ukraine-Krieg ergangen ist, treibt ihre Nachfrage nach Gold zusätzlich an.

Mehr zur Basel III-Regulierung und deren Auswirkungen auf den Goldmarkt lesen Sie in unserem verlinkten Beitrag.

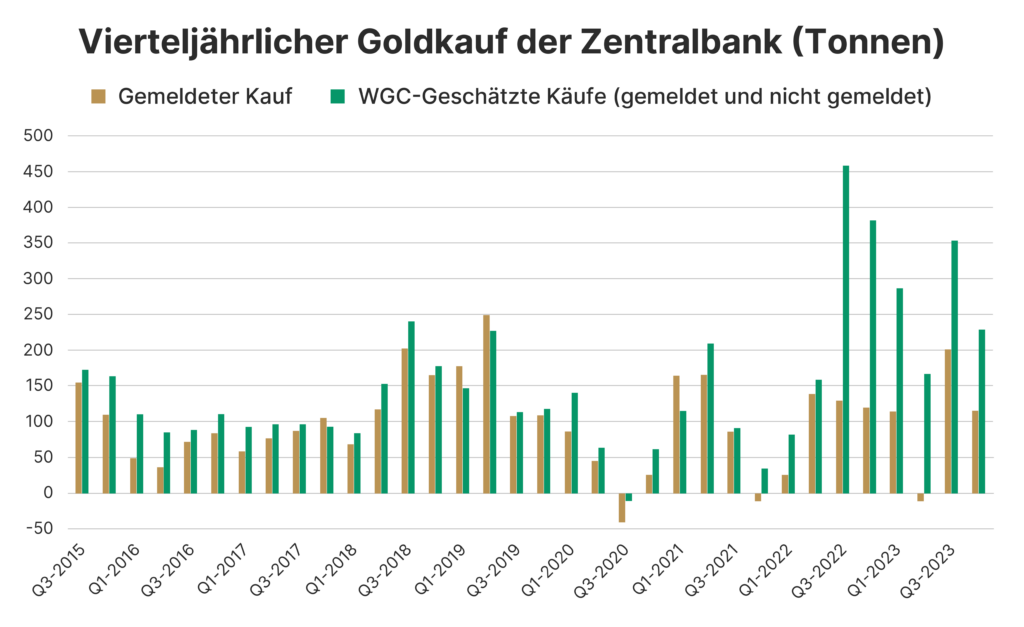

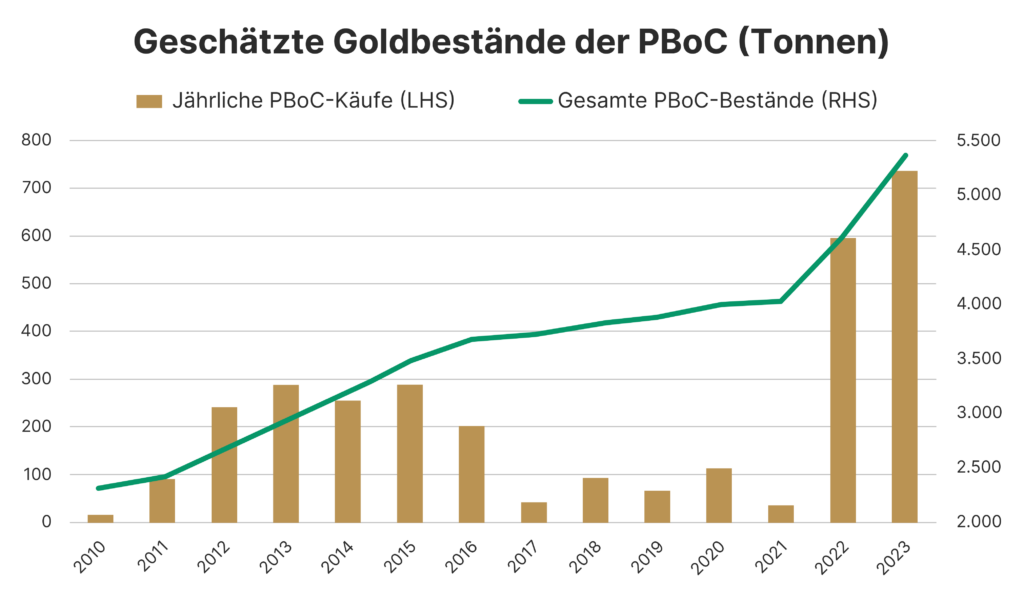

Es ist jedoch davon auszugehen, dass bei weitem nicht alle Goldkäufe der Zentralbanken dokumentiert werden. Vor allem China und Russland dürften in den letzten Jahren wahrscheinlich deutlich mehr Gold gekauft haben, als die offiziellen Statistiken zeigen. Chinas vergangene Goldkäufe über Proxy-Banken, die Weigerung Chinas, Daten zu den tatsächlichen Goldbeständen herauszugeben und die Tatsache, dass China das größte Goldförderland der Welt ist, aber kaum Gold exportiert, tragen zu dieser Annahme bei.

Das World Gold Council geht davon aus, dass die nicht gemeldeten Goldkäufe der Zentralbanken, die registrieren Käufe bei weitem übersteigen. Dieser Faktor erhöht die Goldnachfrage erheblich und ist eine Erklärung dafür, warum der Goldpreis trotz Angebotsüberhang, gemessen an den offiziellen Zahlen, steigt.

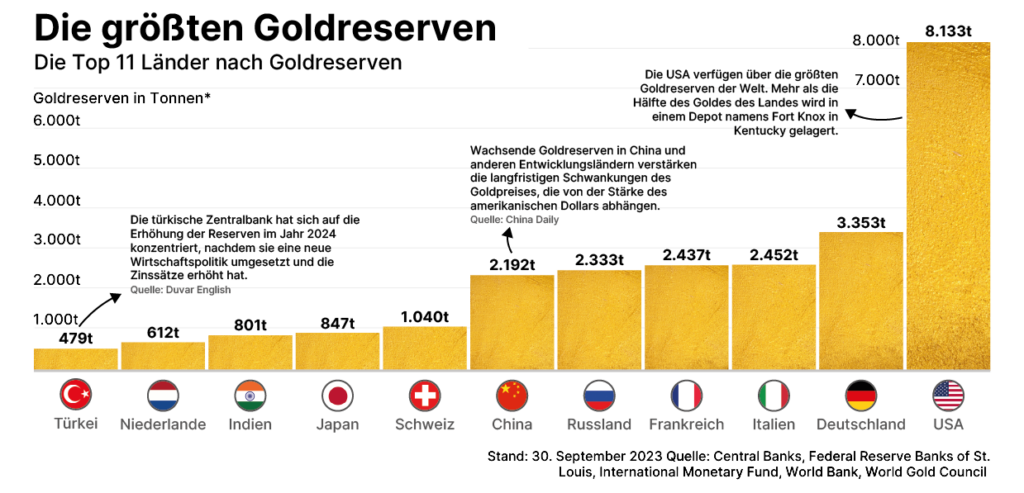

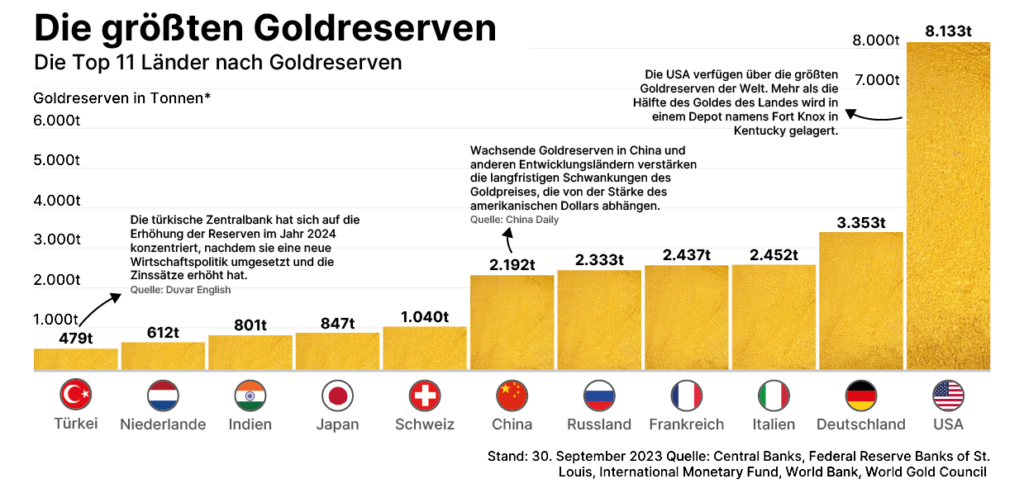

Aus genannten Gründen zweifeln mittlerweile viele Experten an der Höhe der offizielle ausgewiesenen Goldbestände der jeweiligen Zentralbanken. Die elf größten offiziellen Goldreserven haben wir in der nachfolgenden Grafik ausgewiesen.

Einige Finanz- und Edelmetallexperten, wie z.B. Jan Nieuwenhuis, Alasdair Macleod oder das World Gold Council, schätzen die tatsächlichen Goldreserven Chinas beispielsweise auf 5.000 bis 20.000 Tonnen.

In unserem ausführlichen Artikel zu den Goldreserven der Zentralbanken lesen Sie alle Details.

Damit würde China die USA überholen und über die größten Goldbestände weltweit verfügen. Zudem sind die Gerüchte um eine goldgedeckte BRICS-Währung ein weiteres Indiz dafür, dass die Goldreserven Chinas und anderer BRICS-Länder deutlich höher sein könnten, als öffentlich angegeben.

Wirtschaftliche Entwicklung

Die wirtschaftliche Entwicklung ist ein entscheidender Faktor für die Fluktuationen im Goldpreis. Historisch gesehen wird Gold als sicherer Hafen angesehen, besonders in Zeiten wirtschaftlicher Unsicherheit. Während Wirtschaftsaufschwünge und -abschwünge die Investmentstrategien beeinflussen, spielen auch die zugrundeliegenden ökonomischen Bedingungen eine zentrale Rolle.

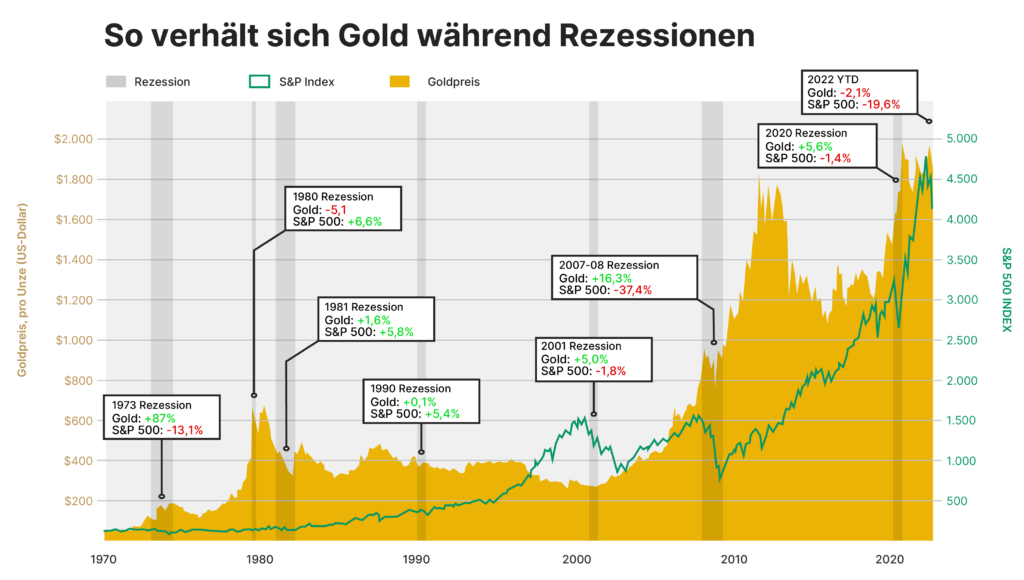

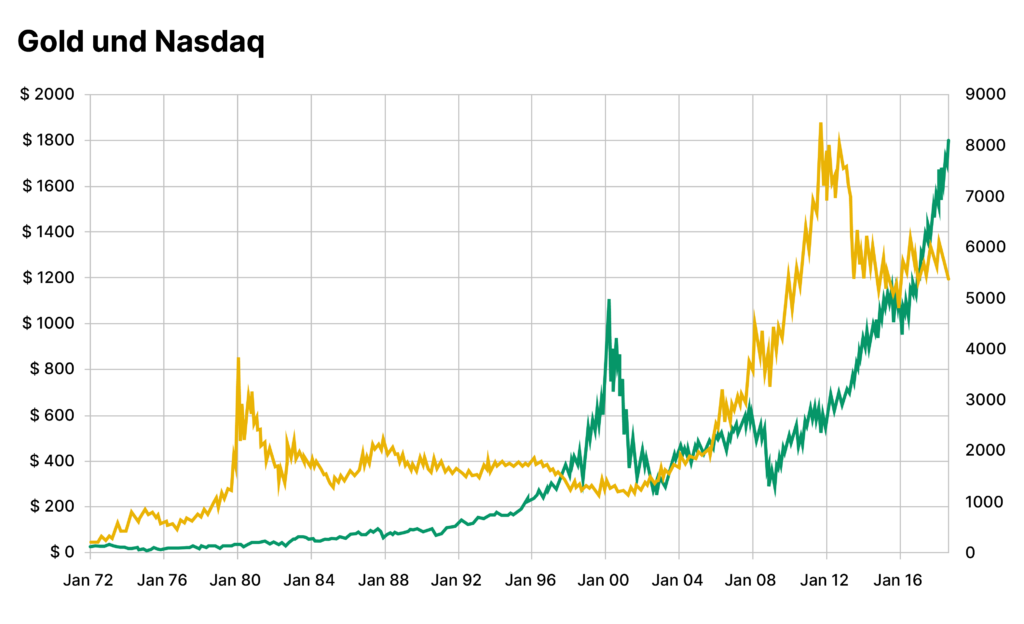

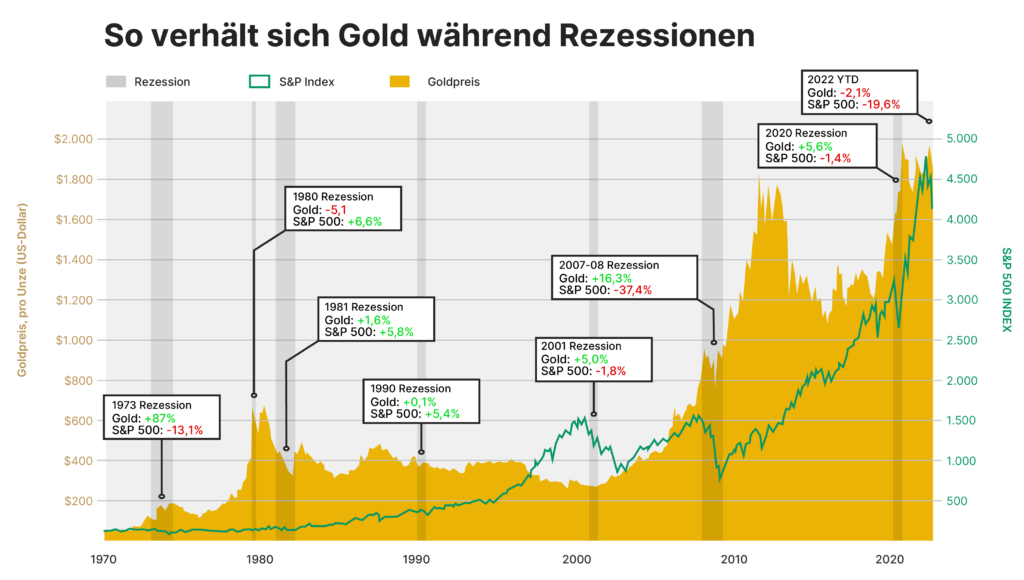

Historisch betrachtet hat sich daraus folgende Regel herauskristalisiert: In Phasen starken Wirtschaftswachstums tendieren die Verbraucher und Unternehmen dazu, mehr zu investieren und weniger Wert auf sichere Anlagen wie Gold zu legen. Dies kann zu einem Rückgang des Goldpreises führen. Umgekehrt kann in Rezessionszeiten die Nachfrage nach Gold als sicherer Anlage steigen, was den Preis erhöht. Dieser Zusammenhang hat sich über das letzte Jahrhundert mehrfach bestätigt, wie das folgende Chart zeigt.

Betrachtet man jedoch die neuere Entwicklung, insbesondere seit der Finanzkrise 2008, hat sich die Situation etwas verändert. Zur Bewältigung dieser Krise wurden von den Zentralbanken Unmengen an frischem Geld in die Märkte und die Wirtschaft gepumpt. Seither bedienen sich die Notenbanken dieser Methodik dauerhaft, um die strukturellen Probleme unseres Finanzsystems und der Wirtschaft zu verdecken. Diese Vorgehensweise scheint die Wirtschaft anzukurbeln, sorgt in Wahrheit jedoch nur für einen Scheinaufschwung, basierend auf einer erhöhten Geldmenge.

Seit 2008 geht ein Wirtschaftsaufschwung daher meist ebenfalls mit steigenden Goldpreisen einher, wie das folgende Beispiel zeigt.

Goldpreis und Wirtschaft im Jahr 2010

Wirtschaftswachstum: Nach der tiefen Rezession von 2008 und der darauf folgenden leichten Erholung in 2009, erlebte die globale Wirtschaft 2010 eine signifikante Erholung. Dies war teilweise auf umfangreiche Konjunkturpakete zurückzuführen, die weltweit zur Stimulation der Wirtschaft eingesetzt wurden.

Goldpreisverhalten: Trotz der Erholung der Wirtschaft stieg der Goldpreis im Jahr 2010 stark an. Der Preis begann das Jahr bei etwa 1.100 USD pro Unze und endete bei etwa 1.400 USD pro Unze. Die Steigerung kann auf anhaltende Unsicherheiten hinsichtlich der Nachwirkungen der Finanzkrise, einer ansteigenden Inflation und einer Schwächung des US-Dollars zurückgeführt werden.

Goldpreis und Wirtschaft im Jahr 2017

Wirtschaftswachstum: Das Jahr 2017 war global gesehen ein weiteres starkes Wachstumsjahr, getrieben durch erhöhte Investitionen und Konsum, Erholung in den Rohstoffmärkten und stabile wirtschaftliche Bedingungen in großen Ökonomien wie den USA, China und der Eurozone.

Goldpreisverhalten: In 2017 zeigte der Goldpreis eine relativ stabile Entwicklung. Der Preis startete bei etwa 1.150 USD pro Unze und endete das Jahr nahe 1.300 USD pro Unze. Die Preissteigerung reflektierte eine anhaltende Nachfrage nach sicheren Anlagen aufgrund von politischen Risiken und Unsicherheiten, darunter die Brexit-Verhandlungen und Spannungen in der globalen Politik.

Die nachfolgende Tabelle zeigt den exakten Zusammenhang seit der Finanzkrise 2008 im Detail.

| Jahr | Globales BIP-Wachstum (%) | Goldpreisänderung (%) |

|---|---|---|

| 2008 | 0.1 | 5.8 |

| 2009 | -1.7 | 24.3 |

| 2010 | 4.3 | 29.7 |

| 2011 | 3.2 | 10.5 |

| 2012 | 3.9 | 6.7 |

| 2013 | 2.4 | -28.0 |

| 2014 | 2.9 | -1.7 |

| 2015 | 2.7 | -10.4 |

| 2016 | 3.1 | 8.6 |

| 2017 | 3.7 | 13.1 |

| 2018 | 2.9 | -1.6 |

| 2019 | 3.5 | 18.9 |

| 2020 | -3.5 | 24.6 |

| 2021 | 5.9 | -4.4 |

| 2022 | 4.1 | -8.2 |

Den genauen Zusammenhang erklären wir im folgenden Kapitel über die Geldpolitik.

Enteignungen

Wirtschaftliche Einbrüche führen zu geringeren Steuereinnahmen. Aufgrund der hohen Staatsschulden und allgemein hohen Staatsausgaben werden diese jedoch benötigt, um den Staatshaushalt auszugleichen. Die aktuelle Wirtschaftspolitik in Deutschland fährt die Konjunktur jedoch ungebremst an die Wand. Dies könnte dazu führen, dass sich die Politik durch Enteignung am Vermögen der Bürger zu bedienen und dadurch den in Schieflage geratenen Staatshaushalt wieder auszugleichen versucht. Nachfolgend haben wir deshalb für Sie einige Enteignungsszenarien und wie sich diese auf den Goldpreis auswirken könnten, aufgelistet.

Geplante Enteignungen in Deutschland: Eine drohende Realität

In Deutschland und Europa verdichten sich die Anzeichen, dass Enteignungen bald Realität werden. Diese Entwicklungen sind nicht nur auf Reiche beschränkt, sondern betreffen die gesamte Bevölkerung. Die Regierungen scheinen bereit, sich auf Kosten der Bürger finanziell zu erholen. Historische Präzedenzfälle wie der Lastenausgleich nach dem Zweiten Weltkrieg, bei dem erhebliche Zwangshypotheken auf Immobilien erhoben wurden, zeigen, dass solche Maßnahmen bereits früher genutzt wurden, um finanzielle Lasten zu verteilen.

Der Druck der Schuldenlast

Mit einer Rekordschuld von über 2,4 Billionen Euro allein in Deutschland ist es wahrscheinlich, dass die Regierung wieder auf das Vermögen der Bürger zurückgreifen wird. Die derzeitige finanzielle Situation, verschärft durch die Corona-Zeit und geopolitische Spannungen, hat die Staatsschulden auf ein Rekordniveau getrieben. Maßnahmen wie die umstrittenen Corona-Lockdowns und Russland-Sanktionen haben die wirtschaftliche Lage weiter zugespitzt und Deutschland in eine Rezession getrieben.

Zukünftige Szenarien: Lastenausgleich und Vermögensregister

Das Lastenausgleichsgesetz könnte ein Vorbote dessen sein, was Bürger in naher Zukunft erwartet. Ein ähnlicher Mechanismus könnte eingeführt werden, um die enormen Staatsdefizite zu decken. Die Einführung eines EU-weiten Vermögensregisters könnte die Überwachung und Besteuerung von Vermögen erleichtern. Diese Register würden es den Regierungen ermöglichen, einen präzisen Überblick über das Vermögen ihrer Bürger zu haben, was in Zeiten fiskalischer Not zur Zielscheibe werden könnte.

In unserem Beitrag zum Vermögensregister 2025 lesen Sie alle neusten Updates.

Die Rolle der Anti-Geldwäsche-Behörde AMLA

Die geplante Anti-Geldwäsche-Behörde der EU namens AMLA soll weitreichende Befugnisse erhalten, die über die Bekämpfung von Kriminalität hinausgehen und tiefe Eingriffe in die Privatsphäre der Bürger ermöglichen könnten. Diese neue Behörde soll die Fähigkeit bekommen, Vermögenswerte quer durch Europa zu überwachen und zu kontrollieren. Dies wirft erhebliche Bedenken hinsichtlich des Datenschutzes und der persönlichen Freiheiten auf. Sie soll ihre Arbeit schon 2025 aufnehmen – mit Sitz in Frankfurt am Main.

Forderungen nach Enteignungen zur Lösung wirtschaftlicher und ökologischer Probleme

Institutionen und führende Wirtschaftsakteure, wie der CEO von JPMorgan, haben öffentlich Enteignungen als Mittel zur Förderung ökologischer Projekte und zur Bewältigung von Wirtschaftskrisen vorgeschlagen. Solche Vorschläge unterstreichen die wachsende “Akzeptanz” von Enteignungen als Werkzeug zur Lösung übergeordneter Probleme, was eine bedrohliche Wendung für Eigentumsrechte darstellt.

Wirkung auf den Goldpreis

Die Kombination aus wachsenden Staatsschulden, der Einführung von Vermögensregistern und der Machtexpansion von Behörden wie der AMLA deutet auf eine Zukunft hin, in der Enteignungen wahrscheinlicher werden. Diese Entwicklungen erfordern ein kritisches Hinterfragen und eine starke Überwachung durch die Öffentlichkeit, um sicherzustellen, dass die Grundrechte der Bürger gewahrt bleiben.

In unsicheren Zeiten könnten Edelmetalle wie Gold eine wichtige Rolle als sichere Anlage spielen, um Vermögen vor staatlichen Übergriffen zu schützen. In diversen Enteignungsszenarien könnte die Nachfrage nach Gold und damit auch der Goldpreis gesteigert werden.

Geldpolitik

Die Geldpolitik ist ein zentraler Faktor bei der Bestimmung des Goldpreises. Zentralbanken rund um den Globus nutzen eine Vielzahl von geldpolitischen Instrumenten, um die Wirtschaft zu steuern, was wiederum erhebliche Auswirkungen auf die Attraktivität und den Preis von Gold hat. Grundsätzlich gilt dabei:

- In Zeiten expansiver Geldpolitik, wenn die Zinsen niedrig sind und die Geldmenge zunimmt, suchen Anleger oft nach Gold, um sich gegen die erwartete Abwertung der Währung und Inflation abzusichern. Dies führt zu einer erhöhten Nachfrage und damit zum Anstieg des Goldpreises.

- Kontraktive Geldpolitik, die sich in höheren Zinsen und einer reduzierten Geldmenge zeigt, kann hingegen dazu führen, dass Anlagen mit festen Erträgen im Vergleich zu Gold attraktiver werden. Mit der Goldnachfrage sinkt in diesen Zeiten daher für gewöhnlich auch der Goldpreis.

Seite Mitte 2022 steigen die Zinsen und die Geldmenge schrumpft. (Stand Mai 2024) Dennoch bewegt sich der Goldpreis trotz dieser ungünstigen Rahmenbedingungen stetig weiter Richtung Norden. Warum das so ist und wie diversen geldpolitischen Instrumente, die den Zentralbanken zur Verfügung stehen, genau auf den Goldpreis wirken, zeigen wir in den folgenden Absätzen ausführlich.

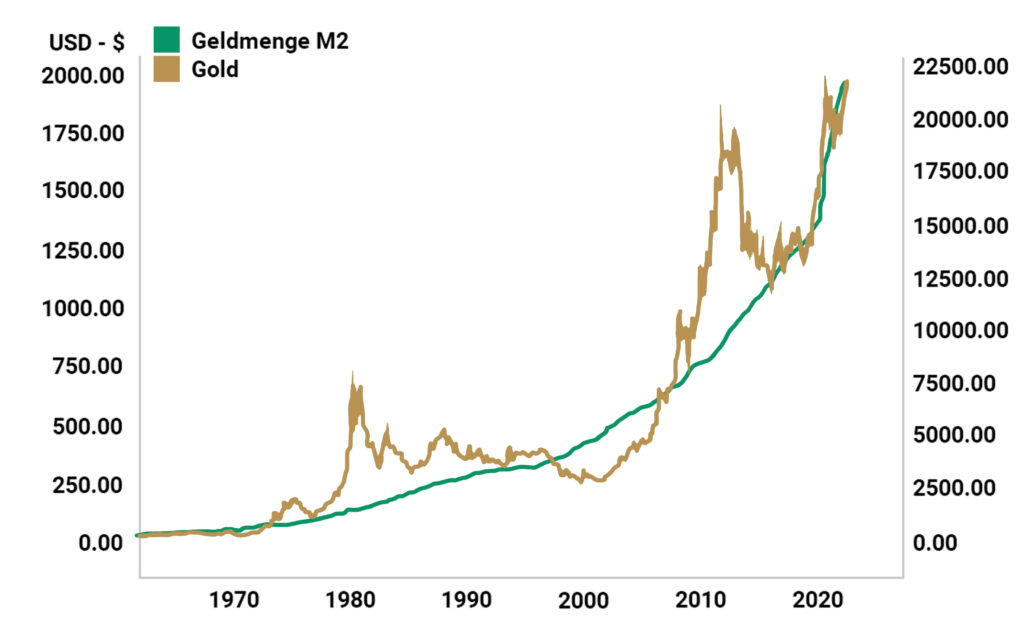

Die Geldmenge – Das Zentrale Element der Geldpolitik

Der zentrale Aspekt sämtlicher geldpolitischer Maßnahmen ist die Geldmenge. Die Hauptaufgabe der Zentralbanken ist es, die Geldmenge zu steuern und dadurch Währungs- und Wirtschaftsstabilität zu gewährleisten. In Zeiten wirtschaftlicher Herausforderung erhöhen die Zentralbanken deshalb die Geldmenge, um die Wirtschaft anzukurbeln. Wächst die Geldmenge im Verhältnis zur Wirtschaft jedoch zu stark an, resultiert Inflation. Zudem steigt der Goldpreis an.

In Zeiten hoher Inflation senken die Zentralbanken die Geldmenge. Fällt sie allerdings zu stark ab, ist das Ergebnis Deflation, wobei festzuhalten ist, dass dieses Szenario in unserem modernen Finanzsystem eigentlich nur mehr nach bzw. mit einem großen Finanzcrash zustande kommt. Darauf reagieren die Zentralbanken dann in der Regel erneut mit einer Ausweitung der Geldmenge, um die Wirtschaft zu stützen. Genau aus diesem Grund wächst die Geldmenge langfristig betrachtet immer weiter. Im gleichen Maße sinkt damit jedoch auch die Kaufkraft der jeweiligen Landeswährung.

Den Zentralbanken stehen dabei folgende Instrumente zur Verfügung, über die sie die Geldmenge steuern können:

- Leitzins

- Offenmarktoperationen

- Mindestreservepolitik

- Quantitative Lockerung

Sämtliche dieser Instrumente dienen dazu, die Geldmenge zu beeinflussen und haben deshalb auch eine indirekte Wirkung auf den Goldpreis.

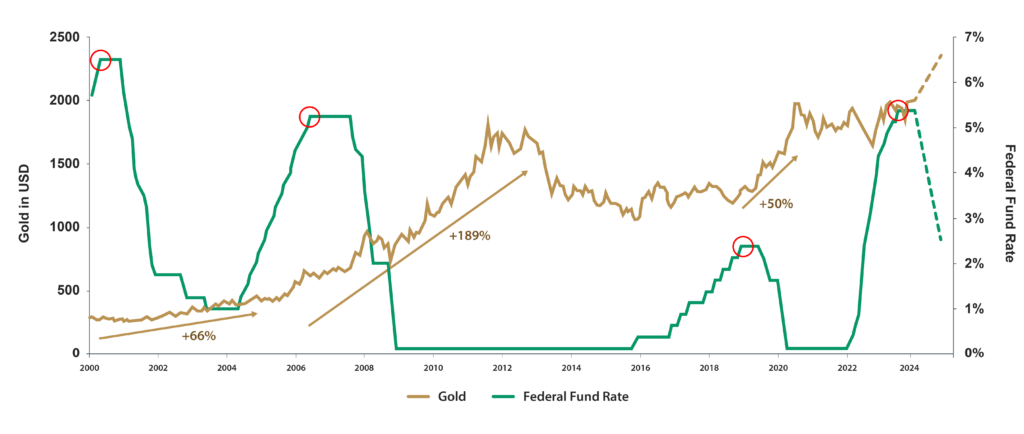

Leitzinsen

Der Leitzins ist der Zinssatz, zu dem Banken Geld von der Zentralbank leihen können. Durch die Anpassung dieses Zinssatzes beeinflussen Zentralbanken die Kreditkosten im gesamten Wirtschaftssystem. Eine Senkung der Leitzinsen macht Kredite günstiger, was die Kreditnachfrage und damit die Geldmenge erhöht. Dieses Vorgehen entfaltet eine inflationäre Wirkung, wodurch der Goldpreis beflügelt wird, da Gold als sicherer Hafen und Inflationsschutz gilt.

Diesen Zusammenhang zeigt folgendes Chart:

Umgekehrt führt eine Erhöhung der Leitzinsen zu höheren Kreditkosten, geringerer Kreditnachfrage und tendenziell zu einer Verringerung der Geldmenge. In der Regel wirkt sich das negativ auf den Goldpreis aus.

Die aktuellen geopolitischen Entwicklungen und die extreme Goldnachfrage der Zentralbanken führt jedoch dazu, dass der Goldpreis im aktuellen Hochzinsumfeld dennoch weiter steigt.

Offenmarktoperationen

Mithilfe der Offenmarktoperationen kauft oder verkauft die Zentralbank Wertpapiere, um die Liquidität im Bankensystem zu steuern. Der Kauf von Wertpapieren erhöht die Geldmenge, da die Zentralbank Zahlungsmittel an die Banken fließen lässt. Der Verkauf zieht Liquidität aus dem Markt, was die Geldmenge reduziert. Diese Maßnahmen beeinflussen direkt die Verfügbarkeit von Geld und damit auch die Inflationsraten und die Attraktivität von Gold als Anlage.

Mindestreservepolitik

Die Mindestreservepolitik verpflichtet Banken, einen bestimmten Anteil ihrer Einlagen als Reserve bei der Zentralbank zu halten. Eine Senkung der Mindestreservesätze erhöht die verfügbaren Mittel der Banken für Kredite, was die Geldmenge und potenziell die Inflation erhöht. Eine Erhöhung der Reservesätze hat den gegenteiligen Effekt. Änderungen in der Mindestreserve können somit indirekt den Goldpreis beeinflussen, indem sie die Geldmenge und damit die Inflation steuern.

In unserem verlinkten Beitrag zum Mindestreserve-System lesen Sie alle Details zum Thema.

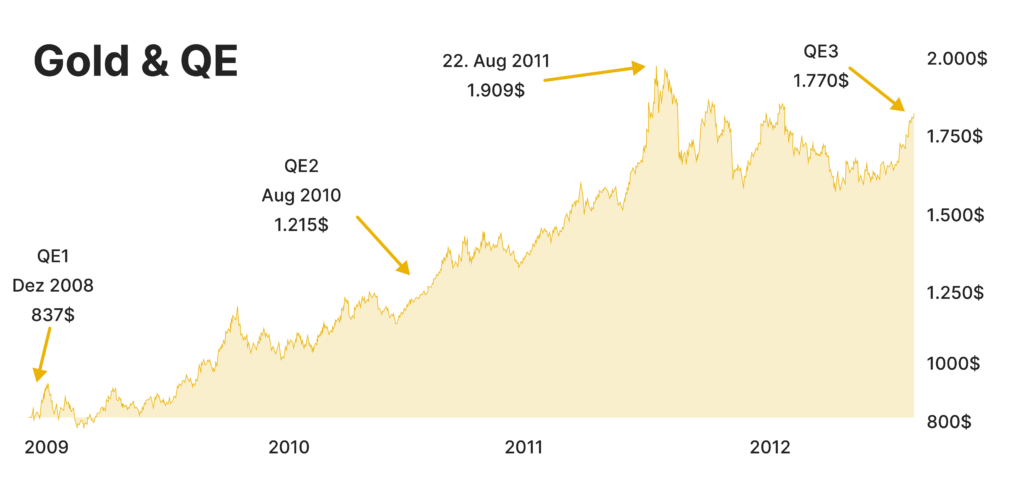

Quantitative Lockerung (Quantitative Easing)

Quantitative Lockerung ist ein verhältnismäßig neues Phänomen der Geldpolitik. Es wurde zur Bewältigung der Finanzkrise 2008 ins Leben gerufen und hat seither weltweit Einzug in die Geldpolitik der Zentralbanken gehalten. Im Zuge der Quantitativen Lockerung, auch Quantitative Easing genannt, kauft die Zentralbank umfangreiche Mengen an Wertpapieren, um die langfristigen Zinsen zu drücken und zusätzliche Liquidität bereitzustellen. Dies führt zu einer erheblichen Ausweitung der Geldmenge und führt damit verbunden unweigerlich zu Inflation und Kaufkraftverlust der Fiat-Währungen. Dies wiederum wirkt sich spürbar positiv auf den Goldpreis aus, da die Nachfrage nach Gold als Absicherung gegen die Geldentwertung gesteigert wird.

Seit der Finanzkrise 2008 ist die Geldmenge in einem bis dato ungekannten Ausmaß gewachsen. Das ist die Folge der Interventionen der Zentralbanken weltweit. Langfristig führt dies jedoch dazu, dass die Kaufkraft der Fiat-Währungen drastisch abfällt. Deshalb ist es auch kein Zufall, dass die Zentralbanken seit 2009 zu Netto-Goldkäufern wurden und sich gegen diesen Verfall absichern.

Die Staatsschulden in den USA nehmen überhand, im verlinkten Beitrag werfen wir einen tieferen Blick auf die Problematik.

Die Geldpolitik und die Staatsschulden

Durch die expansive Geldpolitik der letzten Jahrzehnte sind auch die Staatsschulden global betrachtet enorm angewachsen. Die niedrigen Zinsen und die Geldschwemme boten günstige Rahmenbedingungen für das Anhäufen enormer Schuldenberge. Steigende Zinsen, wie sie seit Mitte 2022 weltweit zu beobachten sind, lassen die Zinskosten jedoch anschwellen, wodurch das Vertrauen in die Zahlungsfähigkeit der Staaten erodiert, insbesondere in die der USA.

Die Tatsache, dass der US-Dollar jedoch untrennbar mit dem Vertrauen in eine stabile US-Wirtschaft und die Zahlungsfähigkeit der Vereinigten Staaten verbunden ist, bietet einen weiteren Grund für die Zentralbanken US-Dollar und US-Staatsanleihen abgestoßen und durch höhere Goldreserven zu ersetzen. Dieser Zusammenhang wird dadurch sichtbar, dass mit steigenden Staatsschulden auch der Goldpreis steigt.

Wir werfen im verlinkten Artikel einen Blick auf die Staatsschulden in Deutschland, wo die Schuldenuhr immer weiter tickt.

Inflation

Inflation ist untrennbar mit der Geldpolitik verbunden. Sie entsteht dann, wenn ein durch fehlerhafte Geldpolitik ein Ungleichgewicht zwischen Wirtschaftsleistung und Geldmenge verursacht wird. Wächst die Geldmenge überproportional an, wird die entsprechende Währung entwertet und die Kaufkraft sinkt.

Dieses Phänomen lässt sich anhand durch die stetige Erhöhung der Geldmenge in sämtlichen Nationen beobachten. Genau aus diesem Grund hat der Großteil aller Fiat-Währungen in den letzten 25 Jahren 80 Prozent seiner Kaufkraft verloren, wie das nachfolgende Chart zeigt.

Ein weit verbreiteter Irrglaube ist, dass Gold in inflationären Zeiten im Wert steigt. Es ist zwar richtig, dass der nominale Goldpreis wächst, zurückzuführen ist das aber auf den Wertverlust der Fiat-Währungen. Da Gold nicht einfach x-beliebig vermehrt werden kann, bietet es einen hervorragenden Schutz vor Inflation und erhält die Kaufkraft seit Jahrtausenden.

Geopolitische Entwicklung und Kriege

Geopolitische Unsicherheiten und militärische Konflikte haben erhebliche Auswirkungen auf den Goldpreis, da Investoren in solchen Zeiten dazu neigen, sichere Anlagen zu bevorzugen. Gold wird traditionell als „sicherer Hafen“ in Zeiten politischer und wirtschaftlicher Unsicherheit angesehen. Deshalb steigt in Krisenzeiten die Nachfrage nach Gold für gewöhnlich und der Goldpreis wertet auf.

Geopolitische Verschiebungen umfassen eine Vielzahl von Ereignissen wie diplomatische Spannungen, Handelskriege, Sanktionen und Änderungen in der Außenpolitik. Solche Ereignisse schüren Unsicherheiten auf den globalen Märkten, was wiederum zu einer Flucht in sichere Anlagen, wie Gold, führt. Ein bekanntes Beispiel hierfür sind die Spannungen zwischen den USA und China. Die daraus resultierenden Handelskriege und Zollerhöhungen lösten weltweit Marktvolatilitäten aus, die den Goldpreis in die Höhe trieben.

Investoren kaufen in solchen Zeiten Gold, um sich gegen das Risiko von Währungsabwertungen und die potenziellen negativen Auswirkungen auf ihre anderen Anlagen abzusichern.

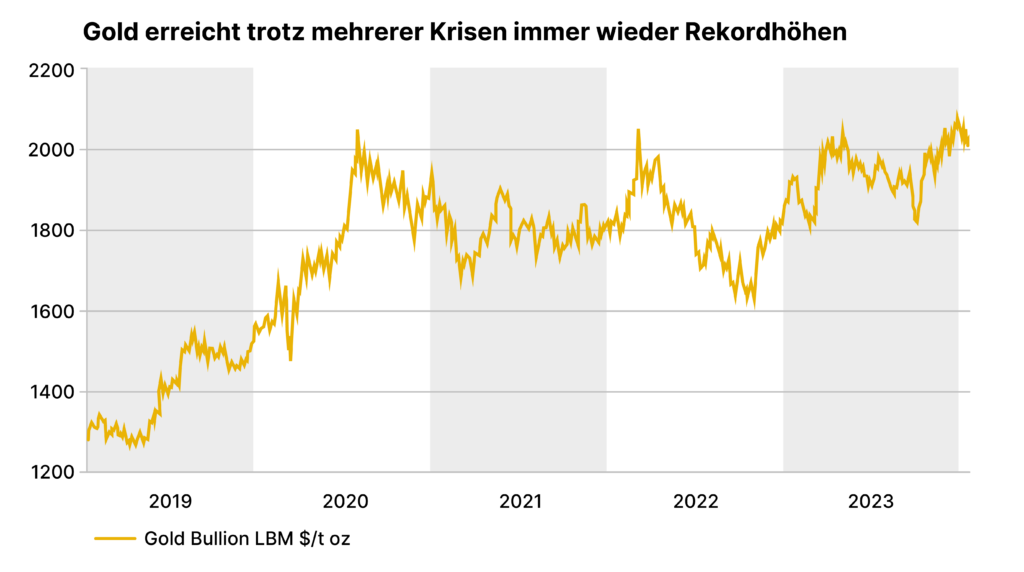

Kriege und militärische Konflikte, wie der Irakkrieg 2003 oder der Russland-Ukraine-Konflikt 2022, führen zu direkter Unsicherheit und potenziellen Unterbrechungen in den globalen Wirtschafts- und Finanzsystemen. Der unmittelbare Effekt eines Kriegsausbruchs oder einer militärischen Eskalation sind häufig ein Anstieg des Goldpreises, da Anleger ihr Kapital aus risikoreicheren Vermögenswerten abziehen und in traditionell sichere Anlagen umschichten. Der Anstieg des Goldpreises während des Ukraine-Konflikts illustriert, wie bedeutend die Nachfrage nach Gold als sicherer Anlage in unsicheren Zeiten sein kann. Das gleiche gilt jedoch nicht nur für militärische Konflikte, sondern für Krisen aller Art, wie die Corona-Pandemie zeigte.

In Zeiten geopolitischer Spannungen und Kriege tendieren auch Zentralbanken dazu, ihre Goldreserven zu erhöhen. Diese Praxis dient als Absicherung gegen Währungsrisiken und als Versicherung, falls die internationale Liquidität knapp wird. Die Erhöhung der Goldreserven durch Zentralbanken in unsicheren Zeiten stärkt ebenfalls die Nachfrage und unterstützt den Preis.

Langfristig können geopolitische Unruhen und Kriege zu anhaltend hohen Goldpreisen führen, wenn die Unsicherheit anhält oder sich ausweitet. Die damit verbundene Unsicherheit über die Zukunft der Wirtschaft und der Finanzmärkte bewirkt, dass Gold weiterhin als Absicherung gegen verschiedenste Risiken gefragt bleibt.

Dedollarisierung

Die Dedollarisierung beschreibt den fortschreitenden Prozess, in dem Staaten weltweit den US-Dollar in seiner Rolle als vorherrschende Währung für grenzüberschreitende Transaktionen und als Hauptreserve der Zentralbanken zunehmend meiden. Diese Entwicklung beinhaltet die gezielte Substitution des Dollars durch alternative Währungseinheiten. Der primäre Antrieb für diese Verschiebung liegt in dem Bestreben, die ökonomische Abhängigkeit vom US-Dollar zu verringern sowie geopolitische Risiken, die sich aus dieser Abhängigkeit ergeben, zu minimieren.

Die Länder des globalen Südens und insbesondere die BRICS-Staaten treiben die De-Dollarisierung in bisher unbekanntem Ausmaß voran. Indem sie alternative Währungen wie den Chinesischen Yuan oder teilweise bereits sogar CBDCs als neue Reserven und Handelsmittel einsetzen, streben die beteiligten Länder nach einer größeren Währungsvielfalt und einer gestärkten ökonomischen Souveränität. Gleichzeitig machen sie sich gegenüber potenziellen Sanktionen der USA unabhängig.

China hat ein bahnbrechendes Währungs-Swap-Programm im Volumen von umgerechnet 550 Milliarden Dollar mit 29 aufstrebenden Ländern des Globalen Südens angekündigt. Dieses Programm, das noch in diesem Jahr umgesetzt wird, zielt darauf ab, die Emanzipation dieser Länder vom US-Dollar voranzutreiben und eine diversifizierte Währungslandschaft zu fördern. Zudem werden viele Transaktionen zwischen den BRICS+-Staaten immer mehr in Yuan abgewickelt. Auch über die Einführung einer gemeinsamen BRICS-Währung wird immer wieder spekuliert. Egal, in welche Richtung es gehen wird: Es mündet in der Dedollarisierung.

Durch die Neuordnung seiner Währungsreserven lenkt China die Weichen für eine multipolare Weltordnung, in der der US-Dollar nicht länger die einzige Leitwährung ist. Dies wird tiefgreifende Konsequenzen für den internationalen Handel und die globale Finanzstabilität haben und die Nachfrage nach US-Dollar am internationalen Markt sowie damit einhergehend auch den Wert des US-Dollars verringern. Die BRICS-Staaten könnten ihre Position durch Swap-Abkommen stärken, was die globalen Machtverhältnisse neu definiert.

Die Abkehr vom US-Dollar birgt Risiken, darunter mögliche Turbulenzen auf den Währungsmärkten, die die wirtschaftliche Stabilität der beteiligten Länder gefährden kann. Aber auch Krieg und Finanzkrisen sind gewiss kein unrealistisches Szenario.

Inmitten dieser Verschiebungen gewinnt Gold als sicherer Hafen an Bedeutung. Während traditionelle Währungen unter Druck stehen, bietet das Edelmetall eine Konstanz, die Investoren schätzen.

Für den Westen, insbesondere die USA, stellt Chinas Initiative eine große Herausforderung dar. Die geopolitische Landkarte zeichnet sich neu, was entscheidend dafür sein wird, wie der Westen reagiert. Deutschland als führende Wirtschaftsmacht Europas muss seine eigene Position definieren und auf den Wandel in der internationalen Währungsordnung angemessen reagieren, um nicht ins Hintertreffen zu geraten.

Die Initiative Chinas und der BRICS-Staaten könnte ein Weckruf für eine neue Ära der monetären Selbstbestimmung sein. Die Abkehr vom Dollar markiert einen politischen und wirtschaftlichen Wendepunkt, der zu einer stärker multipolaren Welt führt, in der die Länder des Globalen Südens zunehmend ihre eigene Stimme erheben und an Relevanz gewinnen. China möchte das Zepter übernehmen und die USA werden dies nicht kampflos zulassen – die Geschichte lehrt uns dies:

Eine tiefergehende Analyse zur Dedollarisierung lesen sie in unserem verlinkten Beitrag.

Die Manipulation des Goldpreises

Es ist der Klassiker an der Börse: Ein meinungsstarker Akteur jubelt – wider besseren Wissens – eine Aktie in den Medien hoch. Wenn viele deshalb einsteigen und der Kurs steigt, verkauft er und macht seinen Reibach. Da seine Behauptungen nicht gestimmt haben, fällt der Kurs wieder und die Anleger haben das Nachsehen. In diesem Fall kann klar von Marktmanipulation gesprochen werden. Allerdings gilt das nicht nur für Aktien, sondern auch für den Goldpreis. Dieser wird seit Jahrzehnten von diversen Akteuren manipuliert. Wie und vor allem auch warum das gemacht wird, erklären wir in den folgenden Absätzen.

Für das Aufdecken und Verfolgen solcher strafrechtlich relevanter Praktiken ist in Deutschland die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) zuständig.

Die BaFin spricht von Marktmanipulation, wenn durch Marktmissbrauch die Integrität der Finanzmärkte verletzt und das Vertrauen der Öffentlichkeit in das Funktionieren der Märkte untergraben wird. Etwas griffiger formuliert es die US-Börsenaufsichtsbehörde SEC (Securities and Exchange Commission): Manipulation ist ein vorsätzliches Verhalten, das darauf abzielt, Anleger durch Kontrolle oder künstliche Beeinflussung des Marktes für ein Wertpapier – wobei hier der Begriff durch den Goldpreis ersetzt werden müsste – zu täuschen.

Marktmanipulation ist eine künstliche Beeinflussung des Marktes, um die Anleger zu täuschen.

Kriminelles Handeln bei Banken

Bis ins Jahr 2015 hinein wurde am London Bullion Market noch telefonisch gehandelt. Es gab zu viele Anschuldigungen der Marktmanipulation und mangelnder Transparenz, weshalb der Goldpreis seitdem elektronisch ermittelt wird. Dass Manipulationen an sich auf dem Goldmarkt möglich sind, zeigt die Verurteilung des Ex-Chefs für Edelmetallhandel bei der amerikanischen Großbank J.P. Morgan sowie einer seiner Top-Händler. Ihnen konnte die kriminelle Machenschaft nachgewiesen werden, die illegale Taktik namens “Spoofing” an amerikanischen Terminbörsen angewandt zu haben.

Beim Spoofing, was so viel wie Täuschung bedeutet, werden Gebote abgegeben, die kurz vor der Ausführung storniert werden. Gleichzeitig werden Aufträge auf der Gegenseite erteilt, was zu einer Irreführung der Marktteilnehmer führt. Das grundlegende Zusammenspiel von Angebot und Nachfrage an der Börse wird ausgehebelt, was zur Manipulation des Marktes genutzt werden kann.

Schon Jahre zuvor wurden Händler zu Haftstrafen, wie ein Händler der Deutschen Bank 2021, und Großbanken zu Strafzahlungen, wie JP Morgan zu 920 Millionen US-Dollar in 2020, verurteilt. Auch Jahre zuvor wurden u.a. die UBS oder HSBC zu Strafen verurteilt. Es ist nachweisbar über Jahre gängige Praxis gewesen, Preise von Gold und Silber zu manipulieren – und zwar vor allem nach unten.

Manipulation, um Vertrauen zu gewinnen?

Auf der einen Seite der Marktmanipulation steht das kriminelle Verhalten bestimmter Individuen – die in Finanzinstituten möglicherweise auch in entsprechende Netzwerke eingebunden sind -, um auf illegale Art und Weise mehr Geld zu verdienen. Eine andere Motivation, den Goldpreis zu manipulieren, wird der amerikanischen Zentralbank FED zugesagt.

Weil der US-Dollar, vor allem, nachdem die Goldbindung 1971 durch Präsident Nixon aufgehoben wurde, fortwährend an Kaufkraft verliert, würde die FED in den Goldmarkt eingreifen, um den Preis niedrig zu halten. Ein steigender Goldpreis könnte mit dem Vertrauensverlust in die Währung gleichgestellt werden. Nicht nur die Wechselkurse der jeweiligen Währungen zueinander, sondern auch die Höhe des Goldpreises in der Weltleitwährung US-Dollar sei ein Gradmesser für das entgegengebrachte Vertrauen in diese. Deshalb würde die FED den Goldpreis nach unten manipulieren.

Wider der ökonomischen Logik

Für eine Manipulation über Terminmärkte, eventuell auch vonseiten der Zentralbanken, gibt es zahlreiche Hinweise. Diese betreffen insbesondere das Verhalten bei Verkaufsorders, die der wirtschaftlichen Logik und dem gesunden Menschenverstand zuwiderlaufen. Wer ein großes Volumen an Gold verkaufen möchte, der bietet sie nicht in großen Mengen und zu den ruhigsten Handelszeiten an. Anstatt die Orders zu stückeln und anzubieten, während viel Bewegung im Markt ist, geschieht häufig jedoch genau dies. So fällt der Preis stark, was nur Sinn ergeben würde – abgesehen von höchst unwahrscheinlicher Inkompetenz -, wenn er bewusst gedrückt werden soll.

Künstlich ins Leere verkauft

Ein weiterer Vorwurf, der gegenüber der FED erhoben wird, ist es, dass sie mithilfe von Banken Leerverkäufe tätigen würde, um den Preis zu drücken. Bei Leerverkäufen sind die Verkäufe nicht durch Gold (bzw. anderen Gütern) gedeckt. Es wird quasi Edelmetall verkauft, das nicht vorhanden ist. Das Geschäft an sich funktioniert, da das physische Gold nicht geliefert wird, sondern der jeweilige Gewinn oder Verlust an einem festgelegten Datum als Geldbetrag verrechnet wird.

Dennoch wird ein Angebot geschaffen, das künstlich entstanden ist. Kritiker halten vor, dass es sich um eine künstliche Beeinflussung des Marktes handelt, wie sie von der SEC als Marktmanipulation definiert wird. Mit dem wirklich am Markt herrschenden Verhältnis zwischen Angebot und Nachfrage stimme das nicht überein. Die beteiligten Banken – die als sogenannte Bullion Banks in Absprache mit der FED agieren sollen – halten entgegen, dass es sich um ganz normale, gängige und legale Geschäftspraktiken handelt.

Beim Leerverkauf leiht sich der Verkäufer ein Gut, verkauft es und spekuliert darauf, es später billiger zurückkaufen können. Beim Handel mit Gold wird hier von “Goldleihe” gesprochen.

Golpreisprognose 2024 – wohin geht die Reise?

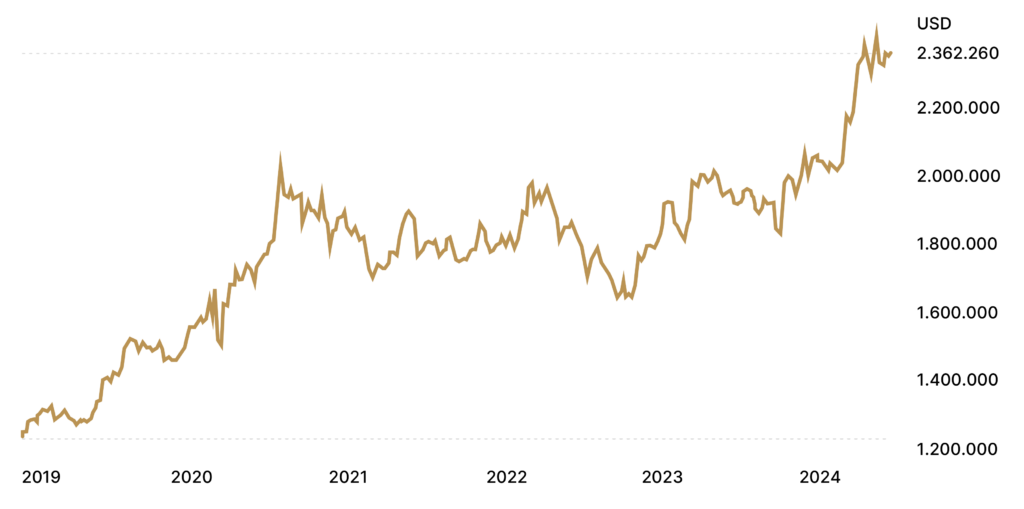

Der Goldpreis hat im Jahr 2024 bereits erstaunliche Höhen erreicht, und viele Experten prognostizieren weitere Anstiege. Am 21. April 2024 lag der Preis für eine Feinunze Gold bei rund 2.350 US-Dollar, ein Rekordwert. Doch wie wird sich der Goldpreis im weiteren Verlauf des Jahres entwickeln?

Die Prognosen der Experten

Die Prognosen der Experten sind durchaus optimistisch. Laut einer Zusammenstellung verschiedener Einschätzungen sehen viele Analysten einen weiteren Anstieg des Goldpreises in den kommenden Monaten voraus. Analsytenschätzungen zeigen, dass im Schnitt mit steigenden Preisen gerechnet wird, teilweise sogar mit deutlichen Zuwächsen im Vergleich zum aktuellen Stand. So wird beispielsweise für den Monat August ein Schlusskurs zwischen 2.223 und 2.457 US-Dollar pro Feinunze erwartet, was einem Anstieg von 14 Prozent im Vergleich zum März entspricht.

Auf welchen Faktoren basieren die Prognosen?

Die Gründe für diese Prognose sind vielfältig. Einerseits spielt die geopolitische Lage eine Rolle, insbesondere die anhaltenden Krisen und Konflikte weltweit. Die instabile Situation in Regionen wie der Ukraine, im Nahen Osten und anderen Teilen der Welt führt zu einer erhöhten Nachfrage nach dem als sicheren Hafen geltenden Edelmetall.

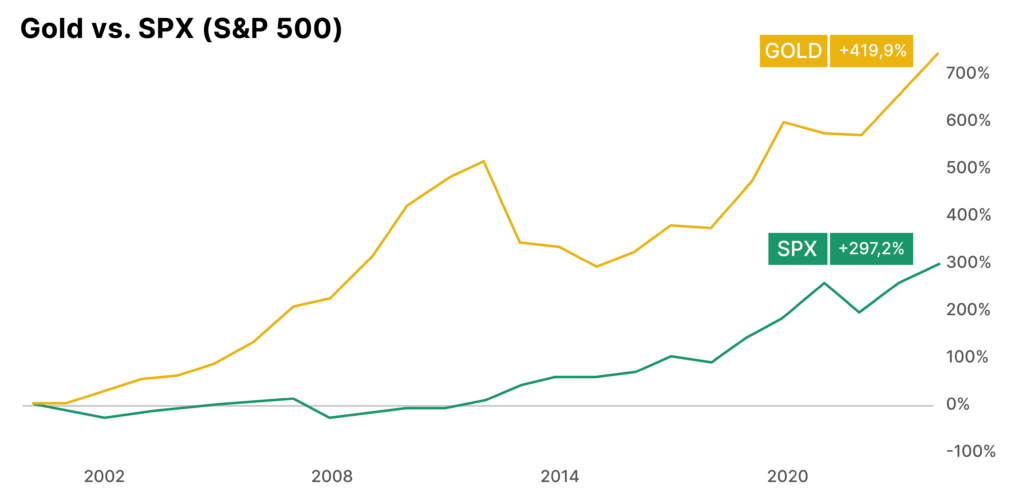

Zusätzlich beeinflusst die Zinspolitik der Notenbanken den Goldpreis. Die Aussicht auf mögliche Zinssenkungen durch die US-Federal Reserve und die Europäische Zentralbank macht Gold als Anlage attraktiver, da es im Gegensatz zu Anleihen keine Zinsen abwirft. Auch historische Daten sprechen für eine positive Entwicklung des Goldpreises. In den vergangenen zwölf Monaten ist der Goldpreis um knapp 20 Prozent gestiegen, und auf Sicht von fünf Jahren sogar um fast 70 Prozent. Diese beeindruckende Wertentwicklung macht Gold zu einer attraktiven Anlage.

Es gibt jedoch auch Risiken und Unsicherheiten, die die Goldpreisentwicklung beeinflussen könnten. Eine mögliche Stabilisierung der geopolitischen Lage oder unerwartete wirtschaftliche Entwicklungen könnten die Nachfrage nach Gold beeinträchtigen und zu Preisrückgängen führen.

Fazit

Insgesamt deutet jedoch vieles darauf hin, dass das Jahr 2024 eine goldene Zeit für Goldanleger sein könnte, mit weiteren Preissteigerungen und attraktiven Renditen. Die genaue Entwicklung bleibt natürlich abzuwarten, aber die Prognosen und die aktuellen Trends lassen auf eine positive Zukunft für das Edelmetall hoffen.

Mehr über die Goldpreisprognose für 2024 und die Faktoren, die den Preis beeinflussen, erfahren Sie in unserem verlinkten Artikel.

Goldpreis Prognose 2025 – Gold zündet den Turbo

Das Jahr 2024 hat gezeigt, dass der Goldpreis ungeachtet geopolitischer Turbulenzen und wirtschaftlicher Unsicherheiten neue Höhen erreichen kann. Mit einem historischen Höchststand von über 2.220 US-Dollar pro Feinunze hat das gelbe Metall seine Attraktivität als sichere Anlage erneut unter Beweis gestellt. Doch wie wird sich der Goldpreis im Jahr 2025 entwickeln? Welche Faktoren werden den Preis beeinflussen, und welche Prognosen gibt es?

Die Prognose im Überblick

Analysten und Marktbeobachter sind weiterhin optimistisch hinsichtlich des Goldpreises für das kommende Jahr 2025. Einige Experten wagen sogar Prognosen bis ins Jahr 2030, die einen deutlichen Anstieg des Goldpreises vorhersagen. Doch für das Jahr 2025 gibt es bereits erste Schätzungen, die auf bekannten Faktoren basieren und die Preisentwicklung beeinflussen werden.

Der Goldpreis wird maßgeblich durch Angebot und Nachfrage bestimmt. Im Jahr 2023 überstieg das Angebot an Gold die Nachfrage leicht, was auf den ersten Blick zu einem Rückgang des Goldpreises hätte führen sollen. Doch andere Faktoren, die den Goldpreis beeinflussen, verhinderten dies und führten zu einem deutlichen Anstieg. Für 2025 wird erwartet, dass das Angebot weiterhin hoch ist, während die Nachfrage ebenfalls robust bleiben dürfte.

Verschiedene Faktoren werden auch im Jahr 2025 den Goldpreis beeinflussen. Die Zinspolitik der Zentralbanken wird weiterhin eine wichtige Rolle spielen, da niedrige Zinsen Gold attraktiver machen, während politische Krisen und Konflikte die Nachfrage nach sicheren Anlagen erhöhen können. Auch die Entwicklung des US-Dollars und die Verschuldung der USA werden Auswirkungen auf den Goldpreis haben.

Ausblick und Prognosen

Die aktuellen Rahmenbedingungen mit rückläufigem Wirtschaftswachstum, Stagflation und geopolitischen Verwerfungen deuten darauf hin, dass der Goldpreis im Jahr 2025 neue Höchststände erreichen wird. Experten prognostizieren einen Anstieg zwischen zehn und 15 Prozent gegenüber dem aktuellen Niveau, mit möglichen Preiszielen von über 2.600 US-Dollar pro Feinunze. Es wird erwartet, dass die Nachfrage nach Gold als sicherer Hafen angesichts der bestehenden Unsicherheiten weiter zunehmen wird.

Fazit

Der Goldpreis bleibt auch im Jahr 2025 ein Thema von großem Interesse für Anleger und Marktbeobachter. Die vielfältigen Einflussfaktoren machen eine genaue Prognose schwierig, aber die aktuellen Trends deuten auf einen weiteren Anstieg des Goldpreises bis zur 2.600 US-Dollar-Marke hin. Investoren sollten die Entwicklung genau im Auge behalten, da Gold weiterhin eine wichtige Rolle als Absicherung gegen wirtschaftliche und geopolitische Risiken spielen wird.

Lesen Sie hier den vollständigen Artikel für eine detaillierte Analyse der Goldpreisprognose für das Jahr 2025.

Goldpreisprognose 2030

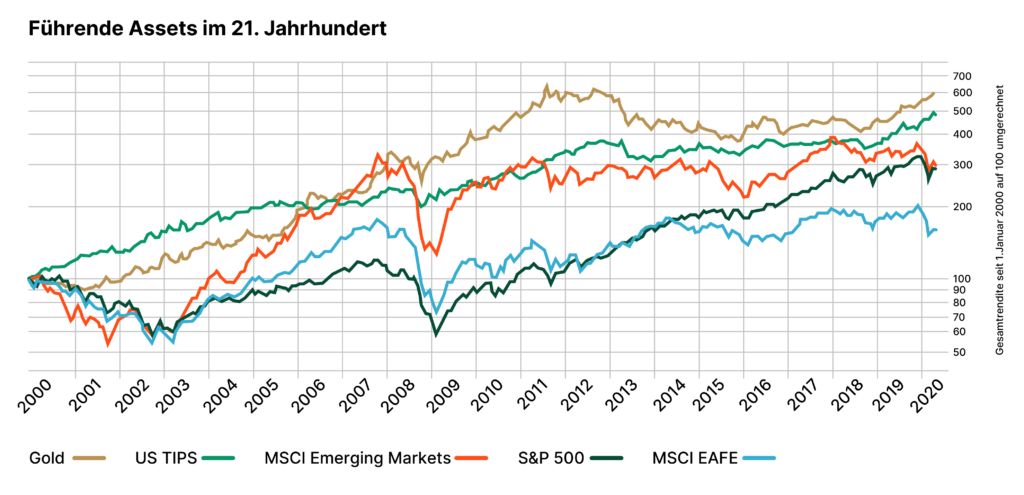

Gold hat sich in den letzten Jahren als führender sicherer Hafen inmitten wirtschaftlicher Unsicherheiten erwiesen. Die Prognose für den Goldpreis im Jahr 2030 hängt von verschiedenen Faktoren ab, darunter die erwartete Inflation, Realzinsen und geopolitische Verschiebungen wie der Dedollarisierung und der Aufstieg der BRICS+ Staaten, während die westliche Welt in einer Stagflation gefangen ist. Experten prognostizieren, dass der Goldpreis bis 2030 auf bis zu 7.000 US-Dollar steigen könnte, gestützt auf historische Muster und aktuellen Trends. Denn im 21. Jahrhundert war Gold das stärkste Asset:

Inflation und ihre Bedeutung

Ein entscheidender Faktor für die Goldpreisprognose ist die erwartete Inflation. Angesichts der expansiven Geldpolitik der Zentralbanken und der durch Gelddruckorgien verursachten steigenden Geldmenge wird erwartet, dass die Inflation bis 2030 auf durchschnittlich 4 % steigen könnte. Dies könnte die Rolle von Gold als Inflationsschutz verstärken und zu einem Anstieg des Goldpreises führen.

Niedrige Realzinsen als Treiber

Niedrige oder sogar negative Realzinsen, also Zinsen abzüglich der Inflation, könnten ebenfalls den Goldpreis bis 2030 beeinflussen. Investoren suchen in solchen Zeiten vermehrt nach sicheren Anlagen wie Gold, um den Wert ihres Vermögens zu schützen. Experten erwarten, dass die Realzinsen niedrig bleiben oder weiter sinken könnten, was die Attraktivität von Gold als Anlageoption erhöhen würde.

Geopolitische Verschiebungen und Konflikte

Die geopolitischen Verschiebungen spielen ebenfalls eine Rolle bei der Goldpreisentwicklung. Die Dedollarisierung und der Aufstieg der BRICS+ Staaten könnten den Druck auf den US-Dollar erhöhen und die Nachfrage nach Gold als Alternative stärken. Konflikte und Unsicherheiten in verschiedenen Teilen der Welt werden ebenfalls die Flucht in sichere Anlagen wie Gold fördern.

Bewertung von Gold und der „faire Wert“

Die Bewertung von Gold im Vergleich zu seinem „fairen Wert“ ist ein weiterer wichtiger Aspekt. Derzeit liegt der faire Wert für Gold deutlich höher als der Spotpreis. Dafür gibt es einige Gründe. Einer davon sind die stetigen Goldpreismanipulationen, welche den Goldpreis immer wieder drücken konnten, aber nun immer weniger von Erfolg gekrönt sind.

Fazit und Ausblick

Insgesamt deuten die Kombination aus steigender Inflation, niedrigen Realzinsen und geopolitischen Verschiebungen darauf hin, dass der Goldpreis bis 2030 weiter steigen könnte. Ein Anstieg auf bis zu 7.000 US-Dollar pro Unze ist möglich, wenn sich diese Trends fortsetzen. Investoren sollten daher die Entwicklung dieser Faktoren genau verfolgen und ihre Anlagestrategien entsprechend anpassen.

Goldpreisentwicklung – Eine historische Betrachtung

Gold als Zahlungsmittel lässt sich bis ins antike Ägypten im 3. Jahrtausend vor Christus zurückverfolgen. Der legendäre lydische König Krösus ließ 560 v. Chr. erstmals einheitliche Goldmünzen prägen. Vom Römischen Reich über das Mittelalter bis in die frühe Neuzeit übernahm Gold eine Geldfunktion. Anfang des 18. Jahrhunderts erklärte die britische Regierung die Umtauschbarkeit ihrer Währung in Gold zu einem festgelegten Preis.

Mit dem Aufkommen von Papiergeld im 16. Jahrhundert und später von Banknoten im 18. Jahrhundert, wurde Gold ein Wert in einer bestimmten Einheit beigemessen. Zugleich besaßen Münzen und Barren aus Gold ihren inneren Wert und hatten einen alltäglichen Zweck als Geld an sich. Der Goldstandard, bzw. Bindung an Papiergeld an Gold und Silber war bis ins frühe 20. Jahrhundert in der Weltwirtschaft üblich.

Große Depression

Nachdem in den 1920ern eine Aktienhausse herrschte, kam es dann im Oktober 1929 zum Börsencrash. Dieser löste die Weltwirtschaftskrise aus. Banken brachen zusammen, es entstanden Deflation und Massenarbeitslosigkeit. Bis Juli 1932 verlor der Dow Jones knapp 90 Prozent an Wert. Zur Bewältigung dieser Wirtschafts- und Bankenkrise brauchten die USA jedoch mehr Geld, als sie aufgrund ihrer damaligen Goldbestände drucken durften. Darum erließ der US-Präsident Roosevelt am 5. April 1933 eine “Executive Order” (Durchführungsverordnung) und stellt das Horten von Gold unter Strafe. Bis auf kleine Ausnahmen, dass der Wert pro Person nicht 100 Dollar übersteigen durfte oder ganz besondere Sammlermünzen betreffend, trat das Goldverbot ein.

Kurz darauf, im Jahr 1934, erhöhte Roosevelt den Goldpreis von bisher 20,67 US-Dollar pro Feinunze auf 35 US-Dollar. Damit war genug Gold vorhanden, um die Geldmenge entsprechend auszuweiten und die Krise zu bewältigen. Diejenigen, die ihr Gold jedoch aufgrund des Goldverbots an die Regierung abtraten, wurden jedoch de facto enteignet und um einen Gewinn von ca. 69 Prozent gebracht. Bereits damals zeigte sich, dass für die Bewältigung von Krisen eine Erhöhung der Geldmenge und damit verbunden auch eine Goldpreissteigerung nötig war.

Bretton Woods

Im Juli 1944 wurde von 44 Staaten im amerikanischen Luftkurort Bretton Woods das Fundament für ein neues Weltwährungssystem gelegt. Der Wert des US-Dollars wurde mit 35 US-Dollar pro Feinunze festgelegt. Alle beteiligten Währungen wiederum wurden in einem System fester Wechselkurse an den Dollar gekoppelt. Die USA verpflichteten sich gegenüber den Staaten, jederzeit Dollar gegen Gold einzulösen. Der Dollar war quasi so gut wie Gold. Nur den Bürgern des eigenen Landes blieb der Umtausch ihres Geldes gegen das Edelmetall verwehrt; sie unterlagen nach wie vor dem Goldverbot.

Zum Bretton Woods-System lesen Sie im verlinkten Artikel alle Details.

Nixon Schock

Am 15. August 1971 gab der damalige US-Präsident Richard Nixon einseitig die “vorläufige Aussetzung“ der Einlöseverpflichtung bekannt. Das kam einem Kündigen des Bretton-Woods-Abkommens gleich, was dann 1973 auch tatsächlich geschah. Mit dem Nixon-Schock von 1971 wurde die Dollar-Bindung aufgehoben und der Goldpreis entwickelte sich am Markt. Da in den vorangegangenen Jahren die Geldmenge des US-Dollars stärker erhöht wurde, als das in Anbetracht der Goldreserven der USA hätte passieren dürfen. Dies führte zu einem rapiden Anstieg des Goldpreises, der über Jahrzehnte künstlich bei 35 US-Dollar fixiert war.

Ölkrisen

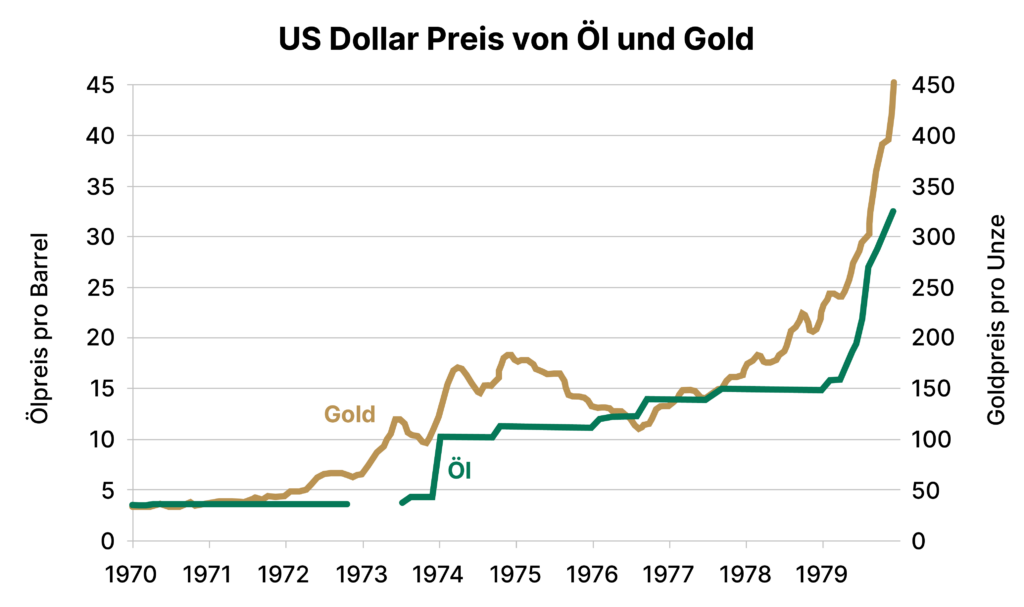

Die Entscheidung Nixons blieb nicht ohne weitreichende Folgen. Die 70er hielten noch große weltpolitische Krisen sowie große weltwirtschaftliche Herausforderungen parat. Der Goldpreis reagierte entsprechend darauf und glänzte in der Dekade als Krisenmetall. 1972 lag der Goldpreis bei ca. 50 US-Dollar. 1973 stieg er über 100 US-Dollar. Der Grund dafür war hauptsächlich der Angriff Ägyptens und Syriens auf Israel. Da der Westen Israel mit Waffen unterstützte, drosselten die arabischen Ölstaaten drastisch die Förderung und verhängten ein Embargo. Das befeuerte eine weltweite Inflation, die in den USA bis in die 1980er-Jahre hinein teils die 10-Prozent-Marke überschritt.

Mehr zur Ölkrise der 1970er-Jahre lesen Sie in unserem detaillierten Artikel.

In den letzten Dezembertagen des Jahres 1979 übersprang der Goldpreis die 500-Dollar-Marke. Die Islamische Revolution im Iran und der sowjetische Einmarsch in Afghanistan trieben den Goldpreis in die Höhe, am 21. Januar 1980 erreichte er einen Rekordstand von 850 US-Dollar je Feinunze.