Physisches Gold vs. Papiergold – ein direkter Vergleich der Goldanlagen

Wer in das Edelmetall Gold investieren möchte, kann dies auf zweierlei Art und Weise tun. Zum einen gibt es ein physisches Investment in Goldbarren und Goldmünzen. Zum anderen steht alternativ eine indirekte Anlage in Gold zur Verfügung, die allgemein als Papiergold bezeichnet wird. Wir möchten diesem Beitrag physisches Gold vs. Papiergold diese zwei Formen der Geldanlage gegenüberstellen und in den verschiedenen Rubriken beleuchten, ob physisches Gold oder Papiergold, wie zum Beispiel Gold ETFs, das bessere Investment sind.

Was versteht man unter Papiergold?

Bevor wir näher auf den Vergleich zwischen physischem Gold und Papiergold eingehen, möchten wir kurz erläutern, was unter dem Papiergold verstanden wird. In erster Linie handelt es sich dabei um Wertpapiere, die sich auf Gold beziehen und/oder mit physischem Gold gedeckt sind. Der Wert des Papiergoldes orientiert sich komplett oder in größeren Teilen am Goldpreis, sodass Anleger mittels Papiergold indirekt in Gold investieren. Unter dem Begriff Papiergold werden mehrere Finanzprodukte zusammengefasst, insbesondere:

Bei Gold ETCs handelt es sich zum Beispiel um besicherte Schuldverschreibungen, die durch den physischen Bestand an Gold gedeckt sein sollen und in einer Währung wie dem Euro gehandelt werden. Gold ETFs hingegen sind Fonds mit einem Sondervermögen, das ebenfalls mit physischem Gold abgedeckt ist, die jedoch innerhalb der Europäischen Union nicht zugelassen sind. Deshalb greifen Anleger häufig auf Gold ETCs zurück, wenn sie eine Alternative zum physischen Investment in Goldbarren oder Goldmünzen suchen. Der Kauf der Produkte erfolgt beim Papiergeld meistens an der Börse.

Rendite: Sehr abhängig vom jeweiligen Finanzprodukt

Ein Vergleich der Rendite zwischen physischem Gold und Papiergold ist deshalb schwierig, weil es zahlreiche Finanzprodukte zum Kauf wie Zertifikate oder ETFs bzw. ETCs gibt, auf die sich das indirekte Investment in Papiergold beziehen kann. Manche Anleger erzielen zum Beispiel mit einem Goldzertifikat eine Rendite von über acht Prozent im Jahr, während Sie mit anderen Gold-Zertifikaten oder Goldaktien Verluste erleiden. Es ist somit nicht möglich, eine durchschnittliche Rendite beim Papiergold zu nennen, weil darunter zu viele und einzelne Anlagen und Finanzprodukte fallen.

Beim physischen Kauf von Gold, Barren oder Münzen, gibt es hingegen eine gut belegbare Durchschnittsrendite. Diese basiert auf dem Goldpreis, der zum Beispiel über einen Zeitraum von zehn Jahren in seiner Entwicklung betrachtet wird, vor allem in der Währung US-Dollar notiert. Die langfristige Durchschnittsrendite beim Investment in physisches Gold für Anleger bewegt sich etwa im Bereich von 8 Prozent pro Jahr.

Sicherheit: Wertstabilität beim physischen Gold

In der Rubrik Sicherheit ist ein Vergleich zwischen physischem Gold und Papiergold relativ schwer, ebenso aufgrund der unterschiedlichen Finanzprodukte, welche in die Rubrik Papiergold fallen. Bei Goldaktien und Goldzertifikaten gibt es insbesondere ein Kursrisiko, sodass Anleger durchaus größere Verluste erleiden können. Beim Kauf von Gold ETFs existiert zwar kein Emittentenrisiko, weil es sich beim Fonds um ein Sondervermögen handelt.

Allerdings sind diese ETFs mit Gold als Grundlage innerhalb der EU nicht zugelassen. Als physisches Investment in Goldbarren oder Goldmünzen profitieren Anleger von einer Wertstabilität, die typisch für Sachwerte wie Gold oder auch Immobilien ist. Es gibt keinen Emittent des Goldes in Form von Barren oder Münzen, sodass kein Emittentenrisiko existiert. Bei einem langfristigen Anlagehorizont von mindestens acht bis zehn Jahren ist die Wahrscheinlichkeit hoch, dass Sie mit dem physischen Investment gute Renditen erzielen und keine Verluste erleiden.

Lernen Sie richtig in Edelmetalle zu investieren

Einfachheit der Geldanlage: Klarer Vorteil beim physischen Gold

Einen deutlichen Vorteil gegenüber dem Papiergold hat physisches Gold bei der Einfachheit der Geldanlage. Wenn Sie sich für ein physisches Investment entscheiden, können Sie zum Beispiel bei einem Online-Edelmetallhändler Barren oder Münzen kaufen, die aus dem Edelmetall angeboten werden. Die Verwahrung übernimmt oft der Händler, sodass Sie sich darum nicht kümmern müssen. Es gibt ebenso die Möglichkeit, dass Sie sich die Goldbarren oder Goldmünzen ausliefern lassen.

Die Finanzprodukte, die in den Bereich Papiergold fallen, sind komplexer und manchmal weniger transparent. Das trifft zum Beispiel auf Goldzertifikate zu, die zum Teil für Investoren sehr schwer durchschaubare Strukturen und Bedingungen haben. Bei Gold- und anderen Aktien ist Fachwissen gefragt, denn in dem Fall wählen Sie als Anleger aus, welche Papiere Sie für aussichtsreich halten und welche nicht. Zudem gibt es eine bei manchen Produkten gewisse Abkoppelung vom Goldpreis. Auf den Kurs der Goldaktien zum Beispiel wirken sich noch deutlich mehr Faktoren aus.

Verfügbarkeit des Kapitals: Physisches Gold und Papiergold meistens gleichauf

Eine Gemeinsamkeit zwischen physischem Gold und Papiergold besteht in der Rubrik, wie schnell über das Kapital verfügt werden kann. Beim physischen Gold in Form von Barren und Münzen können Sie die Edelmetalle jederzeit und zum aktuellen Goldpreis veräußern. Das funktioniert sehr gut über Edelmetallhändler, die nicht nur Barren und Münzen verkaufen, sondern ebenso ankaufen. Bei den meisten Finanzprodukten, die in die Kategorie Papiergold fallen, ist ein sofortiger Verkauf ebenfalls möglich. Das gilt für Gold ETCs, Gold-Zertifikate und ebenfalls für Goldaktien.

Physisches Gold vs. Papiergold: Risiko beim Papiergold nicht vernachlässigen

Einen wichtigen Punkt sollten Sie beachten, wenn es um den Vergleich zwischen einer Investition in physisches Gold und Papiergold geht. Bei einer physischen Anlage in Edelmetalle haben Sie die entsprechenden Werte stets in der Hand, entweder durch Aufbewahrung im eigenen Tresor, im Banksafe oder beim Edelmetallhändler. Auf jeden Fall ist das Material als Gegenwert in physischer Form vorhanden. Anders stellt sich die Situation beim Papiergold dar, denn dabei handelt es sich lediglich um Rechte auf einen bestimmten Wert an physischem Gold. Ob das Edelmetall jedoch in physischer Form tatsächlich vorhanden ist, wird oft – zum Teil mit Recht – infrage gestellt und ist somit ein Risiko für Anleger.

Ein Nachteil ist, dass es eine erheblich größere Anzahl an Papiergold mit dem entsprechenden Volumen als physisches Gold gibt. So betrug beispielsweise im Jahre 2019 nach Angaben des WGC (World Gold Council) die Produktion des Edelmetalls rund um den Globus eine Menge von 111 Millionen Unzen. Nur an der COMEX wurde zu der Zeit an etwa ein Viertel dieser weltweiten Jahresförderung gehandelt – pro Tag! Das zeigt deutlich, dass keinesfalls jedes Papiergold – wie es in den meisten Fällen sein sollte -, mit echtem Gold hinterlegt sein kann.

Daran knüpft ein weiteres Risiko der Gold ETCs, Gold ETFs und den anderen Formen des Papiergoldes. Dieses Risiko besteht darin, dass zum Beispiel die Zentralbanken nicht über so viel Gold als Gegenwert verfügen könnten, wie angegeben wird. Diese Vermutung wird unter anderem dadurch untermauert, dass eine Vielzahl der Zentralbanken in der Vergangenheit noch nie vollständige Prüfungen der Bestände durchgeführt haben. Somit müssen sich Anleger schlichtweg darauf verlassen, dass das physische Gold als Absicherung des Papiergoldes tatsächlich in der Form existiert.

Der Superzyklus beginnt

Auf dem YouTube-Kanal von Kettner Edelmetalle finden Sie Videos zu Gold und Silber, aber auch zu brisanten Themen aus Politik und Wirtschaft. Im folgenden Video spricht Dominik Kettner über den Superzyklus am Goldmarkt und wie dieser Ihre finanzielle Zukunft beeinflussen wird.

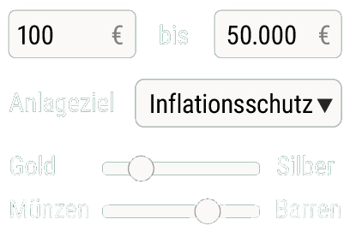

Erhalten Sie innerhalb weniger Minuten ein kostenloses und individuelles Edelmetall-Angebot passend zu Ihren finanziellen Zielen.

Jetzt Angebot anfordern

Jetzt Angebot anfordernÄhnliche Artikel

Gold und Silber kaufen: Diese 10 Fehler kommen Einsteiger teuer zu stehen

Gold vs. ETFs - Edelmetalle und Indexfonds im Vergleich

Papiergold: Wirklich Ihr Gold oder ist es das nur auf dem Papier?

Die besten und sichersten 10 Goldverstecke zu Hause

Enteignung: So schützen Sie sich vor Lastenausgleich und Co.

Gold vs. Anleihen - So schneiden die Vermögenswerte im Vergleich ab

Gold vs. Tagesgeld - beliebte Anlageformen im Vergleich

Gold vs. Aktien - Spannender Vergleich aufgrund von Gemeinsamkeiten

Kleines 1 x 1 für Edelmetalle – Eigenschaften bis Pflege

Basel III und Gold - Auswirkungen der Eigenkapitalvorschriften auf den Goldmarkt

Shanghai Gold Exchange - die größte Edelmetallbörse in China

Gold vs. Krypto: Investition und Spekulation im Vergleich?

Geld in Gold anlegen

Gold-ETF: Die Gefahren der Zertifikate

Additional Trading Costs: Definition, Bedeutung und was Sie als Investor darüber wissen müssen

Tokenisiertes Gold - Kryptowährungen mit Bezug zum Edelmetall

Gold vergraben (richtig)

Börsencrash: Definition, Bedeutung und Synonyme – Alles, was Anleger wissen müssen

Effektiver Jahreszins: Der Schlüssel zum Vergleich von Finanzprodukten

Warum in physisches Gold investieren?

Ist Gold magnetisch?

Gold oder Silber kaufen? Unsere Tipps!